Sfida a Newton: come cedere NPL senza abbattere il CET1 ratio

Pull yourself up by your bootstraps, sollevarsi da terra tirando su i lacci delle scarpe. Chiaramente impossibile nel mondo fisico. Eppure viene la tentazione di provarci. Figuriamoci nel mondo dell’economia e della finanza dove le cose da "tirare su" sono valori sfuggenti e impalpabili. Il decretone che fa partire reddito di cittadinanza e pensioni a quota 100 è l’ultima grande promessa di autogenerare domanda, occupazione e crescita economica. Di queste cose non mi occupo, semmai mi preoccupo, così come della recessione tecnica rilevata ieri dalla Banca d’Italia: riuscirà l’effetto bootstrap a sconfiggerla? Che confusione! Perciò, cari amici, vi scrivo una noticina tecnica, così mi distraggo un po'.

Gli intendimenti del commissario Innocenzi

Ma restiamo in tema di sfide alla gravità e torniamo a parlare di Banca Carige. Fabio Innocenzi, ex AD e ora commissario, ha annunciato il programma di cessione di 1,5 miliardi di NPL lordi su 2,5 miliardi totali, precisando "Vogliamo essere quanto più neutrali sui ratios patrimoniali". Obiettivo difficile, se si pensa che gli investitori specializzati in NPL offrono prezzi di solito inferiori ai valori netti di libro, per cui la vendita fa segnare delle perdite che abbattono la dotazione di capitale. Sì, ma c’è anche l’effetto sull’attivo ponderato per il rischio (RWA), che diminuisce per la fuoriuscita di esposizioni deteriorate. Essendo il CET 1 ratio il semplice rapporto tra dotazione di capitale e RWA, può accadere che il calo al denominatore sia uguale o più forte (in percentuale) rispetto alla discesa del numeratore, per cui il ratio rimane stabile o addirittura aumenta.

I requisiti patrimoniali su NPL nell’approccio standardizzato

Dunque, è davvero possibile che Innocenzi riesca a cedere crediti deteriorati senza abbattere troppo il CET1 ratio? È facile rispondere perché Carige adotta l’approccio standardizzato per la determinazione dei requisiti patrimoniali sul rischio di credito. Con riferimento ai crediti in stato di default, il Regolamento Ue sui requisiti di capitale (CRR) prevede quanto segue:

Articolo 127 - Esposizioni in stato di default

Alla parte non garantita di una posizione in cui il debitore sia in default conformemente all’articolo 178 o, nel caso delle esposizioni al dettaglio, alla parte non garantita di una linea di credito in stato di default conformemente all’articolo 178 è attribuito un fattore di ponderazione del rischio del:

150%, se le rettifiche di valore su crediti specifiche sono inferiori al 20% della parte non garantita dell’esposizione al lordo di tali rettifiche;

100%, se le rettifiche di valore su crediti specifiche sono pari ad almeno il 20% della parte non garantita dell’esposizione al lordo di tali rettifiche.

Per definire la parte garantita di una posizione scaduta valgono le stesse garanzie reali e personali ammissibili ai fini dell’attenuazione del rischio di credito a norma del capo 4.

Al valore delle esposizioni rimanente dopo le rettifiche per il rischio di credito specifico di esposizioni pienamente e totalmente garantite da ipoteche su immobili residenziali in conformità dell’articolo 125 è attribuito un fattore di ponderazione del rischio del 100 % se si è verificato un default conformemente all' articolo 178.

Al valore delle esposizioni rimanente dopo le rettifiche per il rischio di credito specifico di esposizioni pienamente e totalmente garantite da ipoteche su immobili non residenziali in conformità dell’articolo 126 è attribuito un fattore di ponderazione del rischio del 100 % se si è verificato un default conformemente all’articolo 178.

Ricordo che l’approccio standard applica i coefficienti di rischio (risk weight, di qui in avanti rw) ai valori contabili al netto di rettifiche. Il requisito copre il rischio di perdite da recupero superiori a quelle già accantonate, che si materializza quando l’incidenza delle perdite sul valore lordo alla chiusura della posizione supera il coverage ratio (rettifiche/valore lordo). Un coverage ratio sotto il 20% fa presumere un maggior rischio di perdita inattesa sul recupero, trattato nella maniera semplificata che caratterizza l’approccio standard.

Un esempietto di cessione di inadempienze probabili

Fatto il ripassino della normativa, consideriamo il caso di una banca "standard" che deve cedere dei crediti deteriorati non garantiti, ai quali si applicano dei coefficienti di rischio del 150% quando il coverage ratio è inferiore al 20%, e del 100% quando invece è superiore.

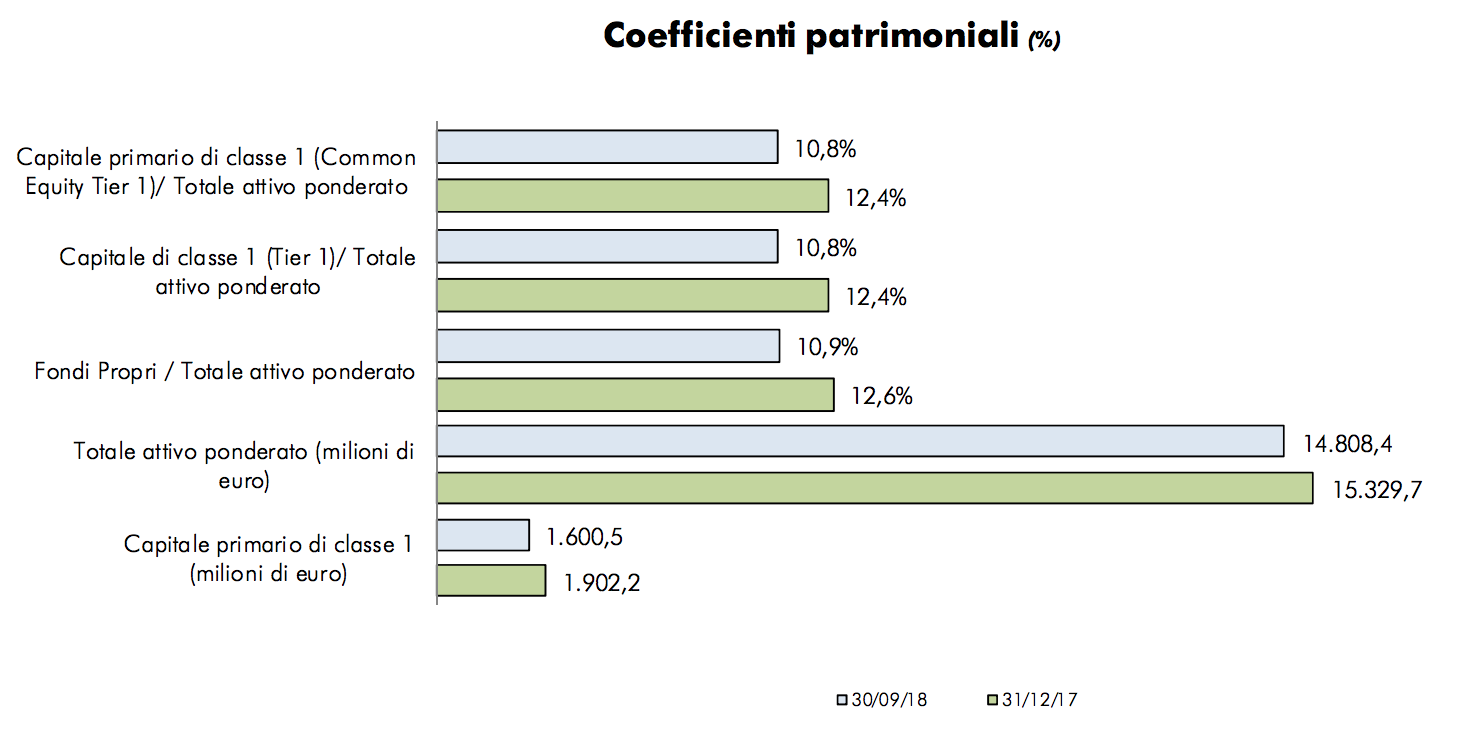

Proviamo a fare un calcolo altrettanto semplificato dell’impatto sul CET1 ratio di una vendita di NPL da parte di Carige. Utilizziamo i dati di bilancio al 30 settembre 2018.

Qui un riepilogo dei valori per la determinazione dei coefficienti patrimoniali:

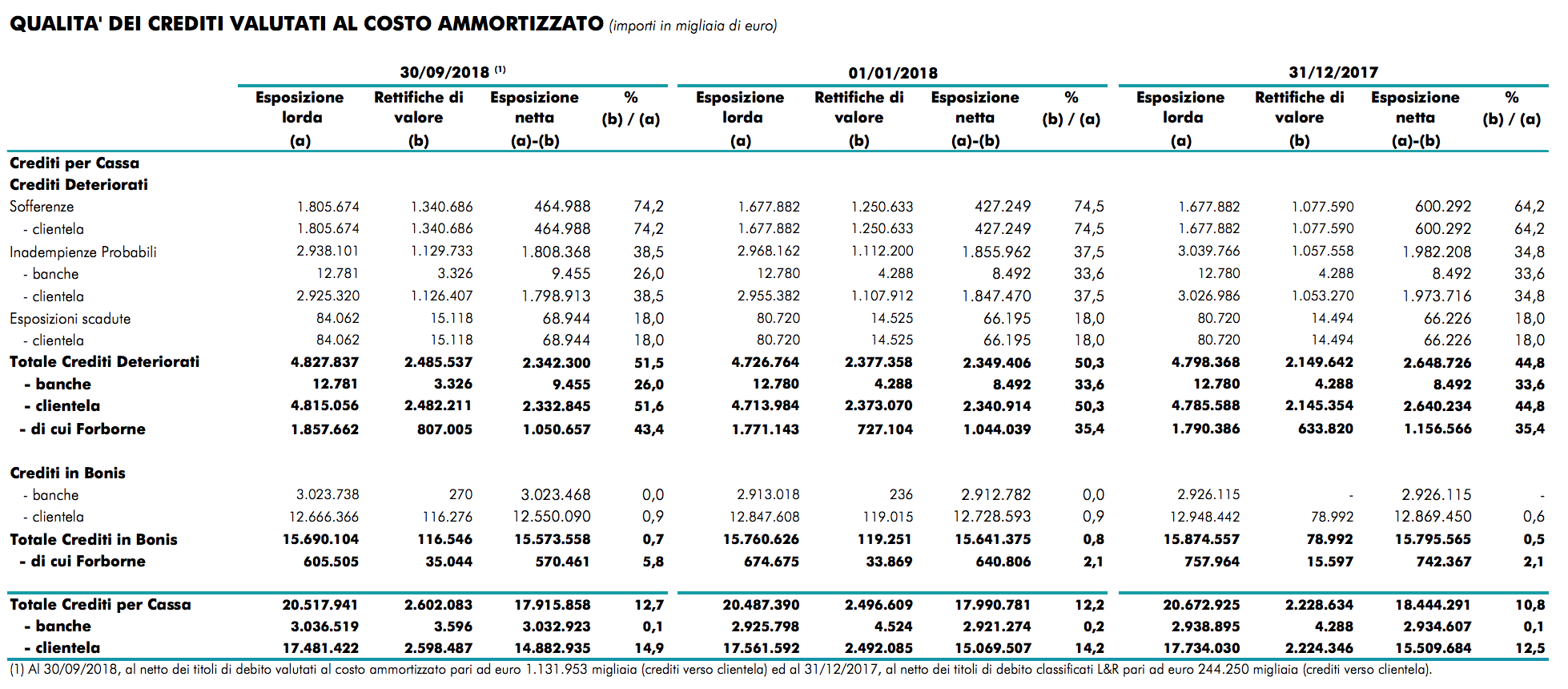

Qui invece abbiamo la composizione del portafoglio crediti con evidenza della parte deteriorata (notate l’impatto dell’introduzione dell’IFRS 9 dal confronto dei valori al 31/12/2017 e all'1/1/2018).

In via del tutto ipotetica, giusto per fare un esempio, ipotizziamo che si cedano inadempienze probabili verso clientela per 1 miliardo di valore lordo con coverage ratio medio del 38% (vicino a quello al 30 settembre). Per semplicità facciamo che siano tutte non garantite. Questa partita ha un valore netto di \$1 md * (1 - 0,38) = 620 mn\$. Il contributo agli \$RWA\$ è pari al valore netto perché si applica l’rw del 100% previsto con coverage superiore al 20%. La cessione determina perciò una riduzione degli \$RWA\$ pari a 620 milioni di euro.

Qual è invece l’impatto economico? Dipende dal prezzo al quale le inadempienze probabili sono cedute. Sempre inventandoci le condizioni, presumiamo che la partita da 1 miliardo sia venduta a 500 milioni, con uno sconto sul lordo del 50% (superiore al coverage ratio del 38%). Si determina così una perdita da cessione pari a \$1 md * (0,5 - 0,38) = 120 mn\$. In maniera molto grezza, ignoriamo le implicazioni di tipo fiscale perché sarebbero da incubo: quelle perdite sono fiscalmente deducibili, ma la banca difficilmente riuscirebbe a tradurle in minori imposte o in maggiori attività fiscali differite (deferred tax assets, DTA). Meglio lasciar perdere. Teniamo però presente che una banca con una migliore situazione reddituale assorbirebbe parte della perdita grazie al beneficio fiscale, per cui l’impatto sul CET1 risulterebbe attenuato.

Bene, andiamo a vedere che cosa succede al CET1 ratio che parte da un valore al 30 settembre così determinato:

\$CET1 ratio_{pre} = {CET1_{pre}}/{RWA_{pre}} = {1,6 md}/{14,8 md} = 10,81%\$

Modifichiamo i valori del capitale e delle attività ponderate per il rischio per gli effetti della cessione:

\$CET1 ratio_{post} = {CET1_{post}}/{RWA_{post}}= \$ \$ = {1,6 md - 120 mn}/{14,8 md - 620 mn} = {1,48 md} / {14,18 md} = 10,44%\$

Beh, l’operazione non sarebbe indolore, dato che il coefficiente scenderebbe di 37 punti base (0,37%).

Un modellino per spiegare la variazione del CET1 ratio con approccio standardizzato

Generalizziamo l’esempio con una formula che spiega il coefficiente patrimoniale dopo la cessione. Chiamiamo \$CR_{pre}\$ il coverage ratio da cui si parte e \$Delta CR\$ la differenza tra lo sconto percentuale sul lordo al quale si vende e \$CR_{pre}\$. Siano invece \$GBV\$ il valore lordo dei crediti ceduti e \$rw\$ il coefficiente di rischio al quale sono ponderati negli \$RWA\$ prima della cessione. Ignoriamo l’effetto fiscale. Con quakche passaggio (che vi risparmio) otteniamo la formula che spiega il rapporto tra i CET1 ratio (valore finale rispetto a valore iniziale):

\${CET1 ratio_{post}}/{CET1 ratio_{pre}} = {1 - {Delta CR*GBV}/{CET1}} / {1-{(1-CR) * rw * GBV}/{RWA}}\$

Al numeratore abbiamo 1 meno la variazione percentuale del \$CET1\$, al denominatore 1 meno la variazione percentuale degli \$RWA\$. L’interpretazione è semplice (occhio ai segni algebrici): se il \$CET1\$ diminuisce in percentuale più degli \$RWA\$ il coefficiente di capitale si riduce, nel caso inverso aumenta. Il CET1 ratio non varia se le variazioni percentuali del numeratore e del denominatore si pareggiano, nel qual caso l’espressione precedente risulta uguale a 1. Ciò si ottiene quando è soddisfatta la seguente condizione (ometto i passaggi):

\$ {Delta CR} / {(1-CR) * rw} = CET1 ratio_{pre}\$

Possiamo quindi determinare il massimo sconto sul valore lordo che consente di lasciare inalterato il ratio risolvendo l’equazione precedente per \$Delta CR\$:

\$ Delta CR_{max} = CET1 ratio_{pre} * (1-CR) * rw\$

Proviamo a calcolare lo sconto massimo sui dati del nostro esempio:

\$ Delta CR_{max} = 10,8% * (1 - 0,38) * 100% = 6,7%\$

Verifichiamo se il modello funziona. Con \$Delta CR\$ ridotto al 6,7%, gli NPL devono essere venduti a \$1 - (0,38+0,067) = 0,553\$ del valore lordo, quindi a 553 milioni di euro. La perdita generata rispetto al valore di carico (620 milioni) è pari a 67 milioni. Non cambia la variazione degli \$RWA\$. Ricalcoliamo il coefficiente patrimoniale:

\$CET1 ratio_{post} = {1,6 md - 67 mn}/{14,8 md - 620 mn} = {1,533 md} / {14,18 md} = 10,81%\$

Pare che funzioni (è sempre una piccola grande soddisfazione).

Ma che cosa ci dice il nostro modellino? Possiamo interpretarlo così:

-

riusciamo a ottenere la neutralità della cessione combinando appropriatamente lo sconto rispetto al valore di carico con i valori del CET1 ratio, del coverage ratio e del coefficiente di rischio dell’esposizione ceduta;

-

lo sconto può essere più forte se

-

la banca parte da un CET1 ratio più elevato;

-

la posizione è rettificata da un coverage ratio più basso (per cui è più facile farlo per le inadempienze probabili che per le sofferenze);

-

il risk weight applicato alla posizione è più alto (per cui riusciremmo a sopportare uno sconto maggiore se la posizione avesse un \$CR\$ inferiore al 20% e quindi un \$rw\$ del 150%).

-

Conclusioni e sviluppi futuri (si dice così, no?)

Bene, questo era soltanto un piccolo assaggio di un tema sul quale sto cominciando a lavorare, quello del rapporto tra coefficienti patrimoniali e gestione dei crediti deteriorati. Se avessimo considerato una banca IRB, autorizzata all’utilizzo dei rating interni l’esempio sarebbe stato più arduo, dato che gli NPL assorbono capitale nella misura dell’eventuale ammanco delle rettifiche contabili (che si ha quando le stesse risultano inferiori alla perdita attesa stimata) e di una maggiorazione (applicata solo nell’IRB avanzato) che riflette il rischio di perdite finali superiori a quelle attese. Non si ragiona pertanto di valori facilmente osservabili come il netto a bilancio e di coefficienti standard, ma di elaborazioni statistiche che escono dai modelli interni della banca. Basta però tradurre il requisito patrimoniale in risk weight equivalente e il nostro modello risulta applicabile anche al caso IRB.

Al di là degli aspetti tecnici, sui quali torneremo in prossimi post, concludo sottolineando quanto sia importante conoscere le regole di Basilea/CRR per gestire il patrimonio di una banca. Tanto la dotazione di capitale quanto la massa di RWA sono influenzati da meccanismi di calcolo complicati, ricchi di eccezioni e di punti di discontinuità. Il capitale di vigilanza e i ratios sono perciò il risultato di una serie di convenzioni. Un non iniziato se lo immagina come una specie di forziere custodito nel caveau della banca, ma non è così: è una misura prudenziale del maggior valore delle attività rispetto alle passività, ma in sé e per sé è un valore di carta. Se l’impianto dei requisiti funziona bene e la banca non ci gioca per fare trucchetti allora sì, è vero che un ampio buffer di capitale segnala la mitica resilienza della banca, cioè la sua capacità di mobilitare risorse finanziarie per assorbire perdite impreviste. Ma non è detto che sia sempre così, anche perché i valori a bilancio su cui si basa, così come le regole, possono cambiare, e di questi tempi cambiano spesso.

Sui titoli di coda: piccoli azionisti Carige, coraggio!

Il presidente dell’Associazione dei piccoli azionisti Carige, ai quali va tutta la mia simpatia e solidarietà, lo scorso 6 gennaio ha rilasciato questa dichiarazione:

Sappiamo che c’è un tesoretto di un miliardo di euro, una somma che potrebbe essere utilizzata per quei piccoli azionisti che sono sempre rimasti fedeli anche con sacrifici economici alla banca e che stanno aspettando un segno concreto.

Alludeva probabilmente agli 1-2 miliardi di capitale regolamentare che sarebbero liberati in caso di acquisizione da parte di una banca aggregante con queste prerogative:

-

redditizia (capace di recuperare le massicce perdite fiscali accumulate a Genova e tradotte in DTA emersi e sommersi);

-

autorizzata al metodo AIRB (capace di ridurre l’assorbimento di capitale sui crediti in bonis);

-

giudicata solida e trasparente dalla vigilanza (con un requisito complessivo di capitale ad bancam, il famoso Srep, non gravato dalla maggiorazione inflitta a Carige).

Ma questa somma ingentissima difficilmente può trasformarsi in valori monetari "godibili" dai piccoli azionisti. In primo luogo, è un beneficio del quale Carige non può avvalersi restando sola, occorre vedere quanto potrà farlo valere nella trattativa con l’acquirente privato, e se riuscirà a farne beneficiare i piccoli azionisti (qui si aprono gli scenari ancora ignoti che tratteggiavo nel precedente post). In secondo luogo, la banca acquirente che dovesse recuperare il "tesoretto" non si troverà tra le mani un’equivalente somma di denaro sul conto presso la Bce o altrove, né registrerà una plusvalenza nel suo conto economico. Il discorso è più sottile: avrà un minor fabbisogno di capitale regolamentare per cui, se vorrà, potrà distribuire maggiori dividendi ai suoi soci, oppure sviluppare gli impieghi, o fare tante altre cose.

Seguo ormai da due anni quasi a tempo pieno la questione bancaria, ma spesso mi pare che questa complessità non sia ancora percepita. Senz’altro non l’hanno chiara gli estensori di una velina che pare circoli tra i parlamentari di uno dei due partiti al governo, che ho scoperto grazie a un tweet di Carlo Alberto Carnevale Maffé. Ecco il passaggio che mi sono segnato, nel quale si afferma che i piccoli azionisti Carige non saranno penalizzati, a differenza di quelli del Monte dei Paschi di Siena:

Questa, mo’ me la segno. Col governo del cambiamento gli azionisti delle banche non possono perderci mai https://t.co/OmduQsVuhE pic.twitter.com/FdrygDE13m

— Luca Erzegovesi (@lerzegov) 19 gennaio 2019

e il successivo commento

Implicazioni: M5S non approverà mai la ricapitalizzazione precauzionale di Carige perché prevede un meccanismo di penalizzazione degli azionisti IDENTICO a quello di MPS

— Luca Erzegovesi (@lerzegov) 19 gennaio 2019

Che cosa posso aggiungere? Se non avete di meglio, leggete il mio paper sulla valutazione delle azioni, lo trovate non lontano da qui. È disponibile da più di un anno su pane-e-finanza. Non è un capolavoro, ma mette insieme tante cose che di solito si conoscono a pezzi, o non si conoscono del tutto. E che sono dannatamente utili se non volete farvi menare per il naso.