Lettera di un'azionista Veneto Banca

Ho ricevuto questa mail dalla signora Maria Teresa Roda, azionista di Veneto Banca. Mi ha permesso di pubblicarla sul sito, e lo faccio volentieri perché ci dà molto materiale su cui riflettere

Gentile professore,

Mi scuso per non essermi più fatta viva. Mi sono messa a studiare, dopo l’ultima lettera ed ho lasciato “il cantiere” aperto . Poi mi sono occupata d’altro al paesello per la giornata mondiale della violenza contro le donne. Quando ho potuto rimettere un po’ la testa sulla questione banche mi sono accorta di quanto in poco tempo tutto bruci, almeno relativamente all’informazione, molto meno per quanto concerne la prospettiva di soluzione dei problemi. Ora le venete sono uscite dal cono illuminato della Commissione di inchiesta. La stampa ha, ancora una volta, fuorviato l’attenzione dando in pasto all’opinione pubblica la questione dei primi 100 creditori, con titoli d’effetto ma vuoti , giustamente criticati anche da Seminerio nei suoi post.

Ma andiamo con ordine seppur schematicamente ed in modo descrittivo che è l’unico che riesco a dominare, forse.

La Commissione di inchiesta ha evidenziato dei vuoti di responsabilità e numerose falle di interconnessioni mancate tra Bankitalia e Consob. Hanno tentato di difendersi e delineato il confine oltre il quale non era loro compito andare. Ora c’è un fascicolo depositato anche sull’eventualità che possa esserci responsabilità penale anche nei loro confronti ma va dimostrato il dolo, se ne occuperà la Procura. Pur essendo nel frattempo mutate le regole di funzionamento di Bankitalia divenuta una “emissaria" delle BCE emerge la necessità di riformare il sistema dei controlli. Si dirà che non essendoci più le popolari, passate a SPA, parte del problema, quello, ad esempio del prezzo delle azioni, è eliminato. Ma non è eliminato il rischio dell’assenza di regole sull’uso dei risparmi per fare finanza se si pensa a colossi come la COOP che guadagnano più dalla finanza che dai carrelli della spesa, o, al risparmio dei libretti postali. Quindi non solo Bankitalia e Consob non ne sono uscite bene ma rimane sul tappeto tutta la problematica di come il risparmio protetto dall’art. 47 continui a servire a fare finanza spesso non buona.

Tornando alla questione che ho seguito più da vicino, quella della Veneto Banca/Intesa. Sono andata a ristudiare il suo minuzioso lavoro (Buono , brutto e cattivo) e, a distanza di tempo mi è servito a rifocalizzare la questione. A mio avviso formalmente chiusa, ma tutt’altro che chiusa perché, come in tutte le transizioni non possono esserci cesure secche.

Entro la prima quindicina di dicembre si chiuderà la fase della “Due diligence” , partita in ritardo per mancata nomina del rappresentante MEF che fa parte del gruppo di lavoro. Si deciderà sugli immobili ed una partita di dismissioni che vale 800 milioni. Seguirà pubblicazione sulla Gazzetta Ufficiale del Decreto, a seguito della quale ci si potrà , entro 60 gg iscrivere al passivo. Mentre tutti seguono la Commissione noi non sappiamo se lo “sbilancio” oscillerà più verso i 5,3 miliardi o i 6,3 miliardi . E non è poco. La stampa esce a caratteri cubitali sui primi cento debitori alcuni dei quali dovrebbero qualche milione e nessuno si preoccupa di sapere come e chi definirà lo “sbilancio” di cessione, come e se verrà reso pubblico l’esito di tale operazione. I costi di garanzia dello Stato ugualmente sono elevati ma nessuno si sofferma su questi aspetti e sull’ammontare . Per converso ci comunicano che in finanziaria si stanziano 25 milioni [all’anno per due anni, vedi testo approvato in Senato] per un fondo che riconosce che vi è stata truffa. Se verrà approvato una palese dichiarazione di illegalità a cielo aperto.

Ma l’aspetto più problematico, a mio avviso è rappresentato dai 4 miliardi di garanzia che scadranno nel 2020. E’ una cifra molto consistente; dentro a questa fase molto delicata stanno molti interrogativi, ai quali avevo già accennato. La LCA nel passaggio alla SGA riconosce ad Intesa la possibilità di fare “Servicing”; come lo farà? Chi presiede? I liquidatori? Quale trasparenza dopo le recenti vicende che inducono a non fidarsi di nessuno? Molti dei crediti deteriorati non lo sono o sono frutto di anatocismo e di usura con procedure legali in corso, altri lo sono dentro ad una partita di giro di chi si è indebitato perché è stato indotto comprare azioni ed ora deve rientrare ed è il caso di molte aziende. Per cui se il 2020 sembrava un tempo molto lungo di copertura e di garanzia, in realtà è invece un tempo molto corto per ristrutturare il proprio debito ed è probabile che se Intesa/Servicing stringe troppo i cordoni si crei un circuito negativo tanto per l’economia del territorio quanto per le potenzialità dei crediti in bonis e quindi, meno rientri ci saranno e maggiori saranno le coperture a garanzia che lo Stato dovrà soddisfare anche se a tutt’oggi tale danaro è solo nominale e fa capo ai 20 miliardi del “salvabanche”.

In tutto ciò, tra le pieghe dell’attuazione del decreto 99 ci sono, lo dico da profana, più spazi aperti che non in finanziaria. E, a ben vedere, il ristoro dei creditori potrebbe essere visto in un circuito virtuoso che tenda a recuperare in bonis il massimo possibile ed abbassi così le garanzie dello Stato. Viceversa se si taglierà con l’accetta, con fidi ad alti tassi, come pare annunciato, alla fine del 2020 i 4 miliardi del "credit default swap" [la garanzia statale sui crediti "ad alto rischio" retrocedibili] serviranno tutti. Fin ora si è lavorato sulle proiezioni ma ora si sta lavorando sulla realtà. Intesa ha ereditato il meglio dell’economia veneta e le potenzialità di un territorio; a quali condizioni di nuovo credito a fronte del disastro precedente? Perché lo stato non dovrebbe poter riaprire un tavolo con Intesa? Queste sono, in sintesi, le mie riflessioni su una partita apparentemente chiusa ma che ha invece margini di oscillazione di qualche miliardo.

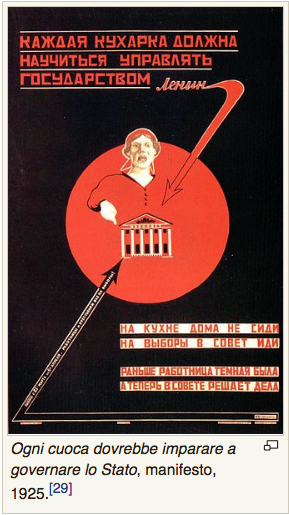

Ma come si mostrò falsa la profezia di Lenin sulla conduzione dello stato da parte di una cuoca, io penso che sia meglio che torni a fare davvero solo la cuoca o ad occuparmi di altro; mi duole pensare che con gli stessi soldi di salvataggio si sarebbe potuto sanare anche le ferite degli ex azionisti truffati in una prospettiva di patto con Intesa e la ripresa del territorio.

Cordialità e buone feste

Maria Teresa Roda

Gentile professoressa [la signora Roda è un’ex dirigente scolastica],

mi attacco alla sua citazione da Stato e rivoluzione di Lenin

Contiene una grande verità. Se da un lato è vero che le crisi bancarie, come il governo di uno Stato, sono materia da addetti ai lavori, dall’altro spetta a ogni persona il sacrosanto il diritto di giudicare gli addetti ai lavori che promettono di rimediare ai guasti provocati. Ammiro moltissimo la sua tensione a capire come sono andate le cose, a cogliere la verità della storia prima che a cercare convenienze particolari dall’una o dall’altra versione che se ne può dare.

Se in Commissione banche i membri parlamentari o le persone interpellate tenessero il suo atteggiamento, si farebbero passi da gigante. Invece il tema dominante è ormai diventato primum nocere ai propri avversari politici, usando come oggetto contundente qualunque persona o cosa capiti a tiro.

Il tema che lei mette al centro della sua riflessione (la sostenibilità degli impegni lasciati in carico alle ex banche in liquidazione) è la questione capitale. In effetti la strada della liquidazione ordinata senza risoluzione né dichiarazione dello stato di insolvenza è un sentierino stretto che attraversa una landa inesplorata. Al momento le carte dicono che gli attivi delle due ex banche sono in grado di sostenere il debito verso Intesa e verso lo Stato, e che potrebbe avanzare qualcosa per i detentori di subordinate e magari anche per gli azionisti. I liquidatori hanno onestamente ammesso, in audizione (vedi mio post), che si tratta di una probabilità esigua e che la strada per far partire il processo di recupero degli attivi e smaltimento dei debiti sarà lungo e complicato. Vedo che lei ha raccolto sul campo preoccupazioni analoghe.

Delle prospettive della LCA si preoccupano anche i commissari Bonifazi e Del Barba (di stretta fede renziana) estensori delle dieci domande pubblicate sull’organo del Pd "Democratica":

Dai parlamentari Pd Bonifazi e Del Barba 10 domande sulle Popolari venete alla commissione d’inchiesta sulle banche https://t.co/xqMShZBO22

— Luca Erzegovesi (@lerzegov) 3 novembre 2017

L’ultima delle dieci domande recita così:

Valore dei crediti deteriorati di Veneto/Vicenza non ceduti a Intesa. Quale è il reale rischio di nuove perdite per lo Stato?

È stato Barbagallo a firmare che il valore recuperabile dai crediti deteriorati di Popolare Vicenza e Veneto Banca è €9.9bn, ovvero il 55% del valore nominale? Se è stato lui, si rende conto del potenziale danno per i risparmiatori di una valutazione di mercato di questi crediti inferiore al 55%? Oggi le banche Europee valutano i propri crediti deteriorati tra il 35% e il 45%. Una valutazione prudente, e attenta a salvaguardare i contribuenti – che sarebbero poi chiamati a coprirne le perdite – non avrebbe dato una valutazione del 55% ai crediti deteriorati delle due banche.

Pare che gli esponenti Pd paventino un buco del valore degli attivi rispetto ai debiti privilegiati, che potrebbe costare parecchio allo Stato, quindi ai contribuenti. Il DL 99 ha stimato in 700 milioni la perdita attesa derivante da questo rischio. Realisticamente, pare stimata per difetto. Se le cose stanno così, la probabilità per i risparmiatori di recuperare qualcosa dalla liquidazione sono remote.

Ed ecco che si cercano soluzioni parallele per assicurare una minima prospettiva di ristoro, come promesso dal sottosegretario Baretta, ambasciatore del Governo tra i risparmiatori delusi. Si tratta del provvedimento che lei cita e che al momento si configura così nella legge di bilancio per il 2018 approvata al Senato:

Già, il Fondo di ristoro finanziario inserito nella Legge di bilancio 2018. Qui testo approvato al Senato https://t.co/bWR6L75F4o

— Luca Erzegovesi (@lerzegov) 2 dicembre 2017

Sì, pannicello che crea lavoro per gli avvocati, delusione tra i risparmiatori truffati, rabbia, pannicelli futuri https://t.co/GkDLUaybTx pic.twitter.com/wYCw9KQpA8

Servirebbe un consulto di giuristi molto bravi per dare un senso concreto alle condizioni di questo inedito meccanismo di ristoro, alternativo a quelli già attivati (il fondo presso il Fitd con procedimento forfettario o arbitrato Anac, limitatamente ai titoli subordinati), ma non cumulabile. Si continua nell’ardita rappresentazione di un recupero dell’attivo che non configura insolvenza, e pertanto non fa scattare le temutissime fattipescie di reato per bancarotta (che darebbero una svolta ai procedimenti penali in corso) oltre ai meccanismi di tutela della par condicio creditorum. Come corollario, si apre una lista di attesa per risarcimenti in modalità first come, first served a favore dei risparmiatori che «hanno subito un danno ingiusto, riconosciuto con sentenza passata in giudicato o altro titolo equivalente». Un professionista che segue assiduamente il tema delle crisi bancarie congetturava che il decreto di attuazione di questo ristoro potrebbe assimilare a sentenza della Cassazione la semplice ammissione al passivo della LCA:

Capito! Probabilmente si tratta dell’ammissione al passivo delle banche in LCA, al fine di restringere, de facto, il fondo alle sole venete.

— Carmelo Catalano (@salcatal) 4 dicembre 2017

Ci vuole un concentrato di dottrina giuridica per approfondire la questione, e mi guardo bene dal farlo in modo dilettantesco. Si dovrebbe anche stimare il conquibus necessario per dar soddisfazione ai risparmiatori danneggiati, al netto dei ristori che passeranno dal canale Fitd. Ho il timore che 50 milioni in due anni non bastino, anche perché stiamo parlando di una richiesta di risarcimento o di rimborso a carattere ordinario, per cui ogni ricorrente dovrà farsi carico di spese legali significative.

Lei giustamente solleva un altro tema:

Perché lo Stato non dovrebbe poter riaprire un tavolo con Intesa?

Apprezzo molto il fatto che lei ponga la questione avendo a cuore tutti gli attori in gioco, mettendo le imprese che rischiano la revoca dei fidi prima dei risparmiatori che aspettano di essere in qualche modo ristorati. Questo secondo gruppo, di cui lei fa parte, ha le sue buone ragioni. Tuttavia, il DL 99 prevede numerose deroghe al diritto civile e fallimentare messe lì per blindare il gruppo acquirente dalle pretese risarcitorie degli ex clienti delle banche liquidate. Non so proprio come si potrebbe riaprire il tavolo. Forse lo si potrà fare dopo aver chiuso la due diligence e aver fatto un quadro più realistico dei tempi e dei valori del processo di recupero. Se dovesse emergere un disavanzo di cessione più ampio di quello stimato nello scorso giugno, cambierebbero tante cose, anche in termini di impegno per cassa dello Stato, verifica delle condizioni di non insolvenza, etc. Un campo minato. Non mine antiuomo, ma ordigni anticarro che potrebbero aprire delle voragini.

È prematuro fare qualsiasi anticipazione, e quindi non è ancora tempo di fasciarsi la testa prima di essersela rotta. È certo che, tra i molti fronti aperti, si dovrà tenere un occhio anche su quello degli azionisti truffati.

Il quadro giuridico, non meno di quello politico, è molto confuso. Ma la confusione è troppa perché prima o poi non si decida di fare qualcosa per disinnescarla. Perché si faccia qualcosa occorre prima che si abbia una misura del problema (quanti risparmiatori, a che titolo danneggiati, con quali pretese risarcitorie), e poi si vedrà che cosa si può fare. I 50 milioni appostati per la buona volontà del ssg Baretta potrebbero risultare offensivamente irrisori. A quel punto si dovrà decidere se dire "Spiacenti, il bar chiude a mezzanotte", oppure procurare altre risorse.

Come ho più volte ricordato, c’è stato in Spagna il precedente di Bankia, dove la banca ricapitalizzata dallo Stato ha risarcito tutti i sottoscrittori dell’ultimo aumento di capitale. Quest’anno si è presentato il caso (ancora in fieri) del Banco Popular, dove questo compito è stato passato all’acquirente gruppo Santander. Come ricordavo, l’impianto inedito del salvataggio delle venete sembra concepito per dire di no all’una e all’altra via spagnola di tutela dei risparmiatori, nella piena legalità.

Tuttavia, la stessa Commissione di inchiesta sta dando un risalto esasperato alle mancanze commesse nella gestione delle crisi aventi rilievo penale, e tra queste spiccano le comunicazioni false e omissive in occasione delle più recenti emissioni di azioni e altri strumenti di capitale (falso in bilancio, falso in prospetto, aggiotaggio). Nel caso delle quattro banche, per le quali l’insolvenza è stata dichiarata, è aperta l’ipotesi di bancarotta fraudolenta o dissipativa. Sarà forse soltanto un polverone che si poserà dopo le elezioni, ma anche le Autorità di supervisione sono sotto attacco (irresponsabilmente, a mio parere). In questo clima, mi chiedo quale Governo si prenderà il rischio di far digerire agli azionisti di BPVi e Veneto banca il dura lex, sed lex del DL 99. Sarà molto difficile farlo se nel frattempo gli investitori delle quattro banche e di Mps riusciranno a far valere le loro ragioni.

Sarà una storia ancora lunga. Le consiglio di continuare a seguirla. C’è bisogno che i politici, i liquidatori, i dirigenti del nuovo ramo veneto di Banca Intesa abbiano di fronte persone come lei. È importante non soltanto per tutelare meglio i suoi diritti, ma soprattutto per risvegliare nei suoi interlocutori un senso del bene comune che nel clamore delle proteste sguaiate e delle promesse irrealizzabili andrebbe perso, irreparabilmente.