Banche venete, the L-word

Eccomi col consueto resoconto di giornata sulla crisi delle banche venete, anche oggi ben coperta sui quotidiani (in fondo trovate il thread su twitter).

Più difficile del solito il commento. Cerco di andare al sodo:

-

i tempi stringono; sono in vendita le parti buone della Banca popolare di Vicenza e di Veneto Banca; oggi scade il termine per la presentazione di manifestazioni di interesse al Ministero dell’Economia; si prevede di comunicare l’esito e procedere con la soluzione con effetto da lunedì prossimo;

-

le banche che si sono presentate per accedere alla data room predisposta dalla Banca Rothschild, advisor del MEF, sarebbero Intesa, Unicredit, BNP Paribas; il gruppo Iccrea aveva ventilato interesse per una delle due banche in vendita, ma poi si è ritirato per i molti ostacoli; l’unico soggetto che pare realmente intenzionato a intervenire è il gruppo Intesa;

-

la novità del giorno viene dal Sole 24 ore; per la prima volta appare in chiaro il nome della procedura che si intende applicare, una liquidazione coatta amministrativa [the L-word] delle due banche ai sensi della Sezione III del TUB, con spin off delle parti sane (assemblate in una good bank) e del portafoglio NPL (trasferito a un veicolo bad bank);

-

il copione prevede anche trame secondarie e ruoli di contorno; ufficialmente è ancora in piedi l’ipotesi regina di ricapitalizzazione precauzionale dello Stato; il Presidente di Unicredit Giuseppe Vita ha affermato che il suo gruppo è disponibile a una soluzione di sistema, non a due (come il mio piano arancione qui), lo ringraziamo per il pensiero; si parla poi di un possibile intervento dello schema volontario del FITD; scusate se non le riprendo, voglio concentrarmi sul bersaglio grosso.

I vincoli da rispettare

Prima di commentare la soluzione che (pare) sta prendendo forma, riepiloghiamo le condizioni che devono essere rispettate congiuntamente secondo quanto dichiarato dal Governo:

-

assicurare la continuità della gestione sana delle due banche;

-

non colpire le obbligazioni senior e il resto del debito non subordinato; questo implica che a maggior ragione non si tocchino i depositi assicurati, quindi l’intervento del FITD è escluso a priori.

La soluzione che non si può adottare

Il Governo pensava di aver risolto il problema delle Venete con il DL 237/2016, concepito per Monte dei Paschi. Che strumenti prevede quel decreto? Sono di due tipi:

-

interventi tampone sulla liquidità mediante garanzie statali su bond e rifinanziamento di emergenza;

-

l’ormai leggendaria ricapitalizzazione precauzionale con fondi statali (i 20 miliardi messi sul decreto) giustificata dal rischio di gravi perturbazioni nell’economia e instabilità finanziaria, e soggetta a una marea di paletti e condizioni, la più stringente delle quali è il divieto di usare i soldi pubblici per coprire perdite già registrate o verosimilmene registrabili nel prossimo futuro.

Sulle popolari venete si è attinto generosamente alla prima (garanzia sui bond), senza la quale le due banche non avrebbero potuto tamponare l’emorragia di depositi e il mancato rinnovo di bond in scadenza. Non sempre ci si ricorda che, insieme, le due banche hanno provvista all’ingrosso su collateral garantito dallo Stato per più di 10 miliardi, oltre a TLTRO presso BCE per 7 miliardi.

Non si può, invece, attivare la seconda (ricapitalizzazione precauzionale) perché la gestione 2017 promette di chiudere con una perdita superiore a un miliardo per cadauna banca (come quelle del 2016) a seguito dell’emersione di nuove rettifiche su crediti, risarcimenti su contenzioso, e costi di struttura non più coperti dai margini in contrazione. Per togliere di mezzo queste diseconomie pregresse, si doveva fare la famosa colletta tra privati chiesta da Bruxelles (1,25 miliardi), che non aveva alcun senso per gli appellati, ed è andata deserta.

La [ri]soluzione che non si vuole adottare

A questo punto, la normativa europea sulle crisi (BRRD recepita da DLgs 180 e 181 del 2015) prevedono:

-

la dichiarazione dello stato di dissesto o rischio di dissesto,

-

e la conseguente adozione di misure per la gestione di crisi conclamate: nell’ordine,

-

la riduzione/conversione del capitale e delle obbligazioni subordinate,

-

la risoluzione con bail-in estensibile al debito senior oppure, in alternativa, la liquidazione coatta amministrativa.

-

Perché non ci si limita alla riduzione/conversione del capitale allargato ai sub? Perché quella massa aggredibile non basta a coprire le perdite latenti e a lasciare una dote di capitale sufficiente per far proseguire la gestione sana delle due banche. A fine 2016 c’erano circa 3,8 miliardi di patrimonio contabile (dopo le perdite 2016) e 1,3 miliardi di obbligazioni subordinate (dato da verificare). Togliete 3 miliardi di perdite pregresse in pancia e viene fuori una dote di capitale che non basta a supportare 32 miliardi di impieghi in bonis (si spera) e una gestione economica schiacciata dai costi.

Perché non si opta per la risoluzione con bail-in del debito senior? Per due motivi:

-

sarebbe uno smacco micidiale; pensate a quanto hanno investito gli sponsor del Fondo Atlante che ha bruciato 3,5 miliardi nel tentativo di salvare i due istituti, promettendo di riportarli in bonis in pochi anni; non solo questo progetto fallisce, ma l’insuccesso è tale da toccare nel portafoglio i detentori di titoli nati tranquillissimi, come le obbligazioni bancarie, per la prima volta in Italia (con precedenti in Europa che si contano sulla dita di una mano);

-

potrebbe non bastare; la massa di obbligazioni non subordinate si è ridotta per l’arrivo a scadenza, i depositi sopra i 100 mila euro sono probabilmente già tutti ritirati.

|

Warning

|

C’è un paradosso nella BRRD così come è stata concepita e imposta dalla Germania; il bail-in pieno è attivo dal gennaio 2016, ma nel passivo delle banche che lo possono subire non c’è una massa adeguata di debiti aggredibili; e non parlo solo del problema della retroattività a carico di risparmiatori inconsapevoli di questo rischio poi sopraggiunto, ma proprio di adeguatezza del debito che può essere sottoposto a bail-in. Non saprei come definire questo rito sacrificale completamente inutile: sadico o demenziale. Ora le banche dovranno emettere degli appositi titoli detti senior unpreferred che includono nel contratto la previsione di essere "riducibili" prima del resto del debito senior: è il tema del requisito MREL, sul quale tanto per cambiare il sistema bancario italiano arriva impreparato, dato che le banche italiane più fragili non avranno vita facile nell’emetterli. Ma questo è un altro discorso. |

Colpire col bail-in i clienti privati che detengono, non si quante, obbligazioni non subordinate acquistate all’emissione sarebbe una sciagura che non risolverebbe nulla. Il resto del debito è probabilmente nelle mani di investitori professionali che lo hanno acquistato a sconto, sebbene i senior BPVi e VB, a differenza dei sub, non si siano ancora drasticamente deprezzati, ma si capisce perché: finora le crisi parevano risolte.

L’ipotesi di "liquidazione ordinata"

Ed ecco che il Governo ha deciso di prendere una strada diversa, che fa uso della liquidazione coatta amministrativa (LCA) regolata dalla normativa bancaria nazionale (Artt. 80-95 del TUB), e soprattutto controllata e supervisionata da istituzioni e autorità nazionali: il Ministro dell’Economia che emette il decreto di messa in liquidazione, e la Banca d’Italia che nomina gli organi della procedura e e ne supervisiona e regola lo svolgimento.

La LCA è questa roba qua, disciplinata dal TUB e menzionata da DLgs 180/2015 come ALTERNATIVA a risoluzione https://t.co/TsEX9sONPU pic.twitter.com/qk5yW4cD1e

— Luca Erzegovesi (@lerzegov) 21 giugno 2017

|

Note

|

[Aggiornamento 23/6] Anche se la procedura di LCA è regolata e supervisionata nella giurisdizione italiana, le Autorità europee conservano un ruolo. Secondo il regolamento UE 806/2014 sul Sistema Unico di Risoluzione, è la BCE che deve attestare lo stato di dissesto o rischio di dissesto delle due banche, dopo di che il Single Resolution Board dovrà convalidare la scelta per la liquidazione nel triage che in teoria potrebbe indirizzare anche verso la risoluzione. Per dare disco verde alla LCA, il Board presieduto da Elke König dovrà attestare che i due istituti non possono ripristinare in modo credibile la redditività a lungo termine [no problem], così come il fatto che non hanno più rilevanza sistemica. |

Fatta la precisazione di cui sopra, possiamo dire che con questa soluzione, i dossier veneti vengono per così dire "sottratti"

-

all’applicazione delle norme sulla risoluzione previste dalla BRRD;

-

alla giurisdizione dell’autorità di crisi europea, il Single Resolution Board.

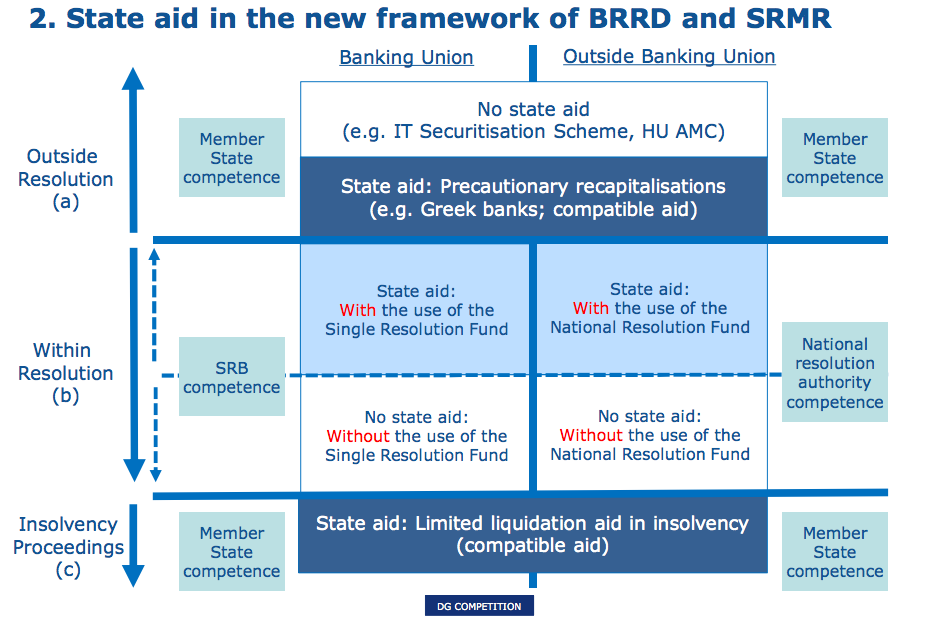

[Aggiornmento 23/6] Lo spiega bene questo diagramma tratto da una presentazione della DgComp, che mostra il posizonamento della LCA nelle procedure di gestione delle crisi diverse dalla risoluzione per i paesi, come l’Italia, che appartengono a Eurozona e Banking Union:

Come si giustifica questa ripresa in carico alla Banca d’Italia dei casi di due banche comunque sottosposte alla vigilanza della BCE, in quanto "significative"? Per il fatto che hanno una proiezione territoriale (regionale) e un peso nel sistema (3% dell’attivo) entrambi limitati. Ma il vero obiettivo è riprendere in mano le sorti di questa vicenda, altrimenti palleggiate tra diverse autorità sovranazionali che hanno potere di veto, ma non sopportano nessun costo politico o d’immagine di un eventuale insuccesso.

E con i casini che il SRB sembra aver combinato sul caso Banco Popular (leak tramite Reuters di anticipazioni sull’imminente messa in stato early warning) forse è meglio lasciarlo fuori.

Certo, con la LCA non ci si sottrae dal controllo sugli aiuti di Stato della Direzione Concorrenza della Commissione europea, come vedremo subito.

Come si fa a rendere "ordinata" la liquidazione di due banche in stato di probabile dissesto? La risposta è molto semplice: coprendo una parte del deficit patrimoniale con risorse esterne. Non abbiamo ancora i dettagli, ma molti indizi inducono a credere che si ha intenzione di apportare risorse statali.

La soluzione sarebbe quindi relativamente semplice:

-

le due banche sono dichiarate in stato di insolvenza e messe in LCA; sono sospese le scadenze delle passività e le azioni dei creditori;

-

si nominano gli organi (Commissione dei liquidatori e Comitato di sorveglianza) i quali procedono a delineare un piano di cessione delle attività e di copertura del passivo;

-

la cessione delle attività prevederebbe

-

il trasferimento della parte sana (impieghi in bonis, depositi, obbligazioni senior, altra raccolta, sportelli, personale) a una good bank; sarebbe preservato il valore di tutte le passività delle due banche diverse dalle obbligazioni subordinate;

-

lo spin off del portafoglio di crediti deteriorati verso una bad bank (veicolo non bancario) mediante cessione degli stessi a un valore netto da definire;

-

gli investimenti in titoli e tesoreria faranno da buffer di liquidità e potranno essere in parte trasferiti con la good bank e in parte lasciati sulle società in liquidazione;

-

-

la cessione evidenzierà delle minusvalenze (specialmente sul portafoglio NPL), che andrebbero a intaccare le azioni e le obbligazioni subordinate, trattenute nelle vecchie scatole societarie.

Primo problema della liquidazione ordinata: la capitalizzazione della good bank

Non conosciamo i dettagli della proposta del Ministero, che sarà comunque da negoziare con i soggetti che rileveranno i due blocchi di attività da cedere.

Per quanto riguarda la good bank c’è da capire se avrà un valore netto di cessione (attività - debiti) positivo o negativo. Nel secondo caso le banche cedenti dovranno finanziare la cessione con un "indennizzo" che dovrà essere coperto in cassa (con attività di tesoreria) e con il patrimonio residuo.

Le trattative in corso fanno intuire che l’acquirente quasi certo, Intesa Sanpaolo, si aspetti di ricevere un pacchetto di attività e passività corredato da una dote patrimoniale fornita alla consegna. Non intende farsi carico della capitalizzazione degli asset presi in carico con free capital (che andrebbe a ridurre il CET1 ratio o peggio ancora a intaccare i dividendi distribuiti), e nemmeno con aumenti di capitale (come invece si è impegnato a fare Santander dopo l’acquisto del Banco Popular). L’incorporazione del nuovo business veneto non risponde infatti a un motivo strategico e non può essere venduta agli investitori come fonte di nuovo valore dell'equity (e qui c’è l’altra grossa differenza dal caso spagnolo, nel quale Santander ha carpito una preda che aveva nel mirino fin dalla precedente generazione dei Botín). Ricordiamo che anche UBI ha posto la condizione di ricapitalizzare le tre banche rilevate dal Fondo di risoluzione prima di acquistarle (pur provvedendo a coprire il gap rimanente con risorse fresche raccolte sul mercato).

|

Note

|

Sulla Repubblica di oggi (vedi sotto), Andrea Greco stimava la dote di capitale a cui aspira Intesa per la good bank in 3,5 miliardi di euro |

Questo è un primo grande problema. Come può lo Stato compartecipare alla capitalizzazione dei rami d’azienda sani? I soldi, sembra paradossale, ci sono in abbondanza (DL 237/2015), ma il loro uso è blindato su interventi di ricapitalizzazione precauzionale, e questo non lo è più. Servirebbe una norma modificativa. Per questo non ci sono problemi, c’è aperta la conversione del Decreto Legge che ha sospeso i rimborsi dei subordinati di Veneto Banca.

Ma a che titolo lo Stato potrebbe fornire questi capitali? Dovrebbe farsi autorizzare dalla DgComp una partecipazione acquisita a prezzo equo secondo il principio dell’operatore in un’economia di mercato. Qui la cosa merita un approfondimento giuridico, ma i principi generali sugli aiuti alle imprese prevedono che ci sia un cofinanziamento di risorse private. Qui si dovrà essere molto sagaci. Non è il massimo andare dalla Commissaria Vestager e dirle che lo Stato mette dei soldi in una banca comprata dal maggior gruppo italiano perché il mercato non è disposto a metterli a quelle condizioni (non passi a nessuno neanche per l’anticamera del cervello di impostarla così).

|

Note

|

[aggiunta A 21/6] Probabilmente la capitalizzazione delle good bank cedute avverrà in maniera "implicita", costruendo un pacchetto di attività e passività con un valore contabile netto (differenza tra attività e passività) positivo e di entità adeguata a coprire il fabbisogno di capitale regolamentare sugli RWA acqusiti. Se Intesa (come prospettato) acquista a 1 euro il pacchetto, può contabilizzare un badwill che è una posta compensativa (nel passivo) della differenza positiva tra i valori contabili delle attività e passività acquisite. Questo badwill nella sostanza è un trasferimento di patrimonio netto contabile dalle banche cedenti al gruppo Intesa. La richiesta dell’acquirente è quella di poter conteggiare tale badwill come componente positiva del CET1. |

|

Note

|

[aggiunta B 21/6] Lo Stato potrebbe essere chiamato ad effettuare apporti di capitale (ad alimentazione delle attività di tesoreria) alle banche cedenti prima della cessione del "pacchetto good bank" in modo da ripristinare una differenza tra attività e passività adeguata rispetto al fabbisogno di dote patrimoniale della good bank. |

Secondo problema: la copertura del gap di valore della bad bank

Rimane poi l’altra grossa partita, quella dello spin off dei crediti deteriorati. Come si diceva, è critico il valore netto al quale gli NPL saranno ceduti alla bad bank da costituire. E qui salta fuori, peggio del prezzemolo, l’ossessione del giusto prezzo a cui deve avvenire questo passaggio. Prezzo che non può scendere troppo sotto i valori di libro, altrimenti le società in LCA si ritrovano con debiti scoperti, e addio "ordine" della LCA.

Vediamo qualche numero. A fine 2016, le due venete avevano circa 20 miliardi di NPL lordi, per una valore di poco superiore a 10 miliardi al netto di rettifiche. Se la bad bank comprasse a valore di libro, avrebbe bisogno di 10 miliardi. Se invece nel passaggio si opera una svalutazione tipo quella fatta per la risoluzione delle quattro banche (che però ha trasferito solo le sofferenze), le bastano meno di 10 miliardi. Tutti i soldi che risparmia la bad bank sono soldi in meno che entrano nelle old bank da liquidare. Peggio ancora, sono perdite che abbatono quel che resta del patrimonio di quelle società.

|

Note

|

Luca Davi e Gianni Trovati sul Sole 24 ore di oggi stimano il capitale di cui dotare la bad bank in 5 miliardi di euro. Forse si conta di finanziare l’acquisto del portafoglio anche con debito, con una struttura di cartolarizzazione. |

Non conosciamo i numeri del prezzo di trasferimento. Sappiamo però che non potranno essere troppo bassi, altrimenti cade la liquidazione in bonis. Ci si dovrà mettere d’accordo con Bruxelles. Purtroppo non possiamo farci troppe illusioni sulla possibilità di farsi passare prezzi significativamente superiori a quelli pretesi dai fondi specializzati in NPL, c’è un annoso dibattito sul tema con la DgComp. A questo punto le strade sono due:

-

linea dura, e acquisto a prezzo corrispondente al valore economico di lungo periodo superiore al market value, in palese infrazione alle regole europee;

-

linea morbida, con utilizzo di tutti i trucchi del mestiere di ingegnere finanziario per giustificare un prezzo più elevato (cartolarizzazione con junior tranche gonfiata, garaniza statale GACS sull’eventuale debito senior, e chi più ne ha più ne metta).

Bene, anche per oggi ne abbiamo avuto abbastanza.

Una strada è tracciata. Se passa la soluzione qui commentata, da un lato aumenta il controllo del Governo italiano (e del suo braccio tecnico Banca d’Italia), il che dà maggiori chance di conclusione rapida. Dall’altro, devono essere messi d’accordo il gruppo acquirente e la Commissione europea, che ovviamente tirano la corda in direzione opposta.

Dal punto di vista comunicativo, come l’ultimo degli osservatori di questa vicenda, mi permetto di dire che si dovrebbero dare informazioni più precise, complete, tempestive. Per fortuna, i mercati non hanno avuto sobbalzi (lo stesso titolo Intesa pare non aver sofferto il rischio di precettazione del suo emittente per fini di pubblica utilità). Però l’incertezza fa sempre male. E se andiamo avanti ad affrontare questi problemi a spizzichi e bocconi, resteremo dei terribili ignoranti in questa materia complessa delle crisi bancarie, sulla quale siamo sottoposti all’esame del mondo intero.

E per concludere, la consueta carrellata di tweet di giornata:

Ieri su FT: cessione a Intesa 50% prob successo (e 100% certezza aiuto di Stato) ->arrivo con oggi su stampa ITA https://t.co/Aw4HpRGkDb pic.twitter.com/H7sMbkXtsJ

— Luca Erzegovesi (@lerzegov) 21 giugno 2017

Oggi su #BancheVenete . Sul @sole24ore

— Luca Erzegovesi (@lerzegov) 21 giugno 2017

1a @lucaaldodavi e @giannitrovati The L-word: soluzione via LCA (!) ordinata https://t.co/fhSqHRBLXh pic.twitter.com/NkkzV5Wr10

Piano: Decreto LCA; Stato copre con 5md spin-off NPL a valore netto vs veicolo tipo SGA-BNapoli (?) Good bank a Intesa (capitalizzata?) https://t.co/TsEX9sONPU

— Luca Erzegovesi (@lerzegov) 21 giugno 2017

Sempre sul @sole24ore

— Luca Erzegovesi (@lerzegov) 21 giugno 2017

1b @marcoferrando77 Intesa: il disegno sul Nord Est - ma con tutte le garanzie su pulizia+recap good bank ed esuberi pic.twitter.com/b1zYOyEvav

Ancora @sole24ore

— Luca Erzegovesi (@lerzegov) 21 giugno 2017

1c Laura Serafini: BCC escono dalla partita - Le loro ragioni. Ma per Intesa scoglio aiutiStato e pressioni a fare sconti pic.twitter.com/lVt0vYuQJ6

2. @Righist su @Corriere: Partita a tre su #BancheVenete. Messina fa un favore (già rete Veneto) Wishful thinking di Vita (UC). BNP also run pic.twitter.com/YVmYyv1H4c

— Luca Erzegovesi (@lerzegov) 21 giugno 2017

3. @andreagreco71 su @repubblica breve+chiaro: 10md NPL a badbank, 3,5md capitale a goodbank, taglio 4000 posti. DI fatto solo ISP in pista pic.twitter.com/9fSp32sUkU

— Luca Erzegovesi (@lerzegov) 21 giugno 2017

4. @giapao su @LaStampa: soluzione con legge ITA. Intesa. Nodo 5000 esuberi. Problema aiuti badbank. FITD? No grazie https://t.co/A0BTf0MFNi pic.twitter.com/91ZsWYtvdM

— Luca Erzegovesi (@lerzegov) 21 giugno 2017

5. Su #BancheVenete scusate se metto i ritagli, ma info divergenti, così le verificate. Solo @sole24ore parla di LCA. In 1h mio commento

— Luca Erzegovesi (@lerzegov) 21 giugno 2017