Qui si riportano le parti in fase di stesura di un paper sulla valutazione delle azioni bancarie in situazione di crisi, che completerà lo studio iniziato con un primo paper che potete trovare sul sito pane-e-finanza

1. Introduzione

2. La normativa e i percorsi di gestione delle crisi

2.1. I principi

2.1.1. La Banking communication sugli aiuti di Stato dell’agosto 2013

2.1.2. La Bank recovery and resolution directive (BRRD) del maggio 2014

2.1.3. Confronto con gli Stati Uniti, Dodd-Frank Act e ruolo della FDIC

2.2. I percorsi di gestione delle crisi nell’Unione Europea

2.2.1. Risanamento e ricapitalizzazione sul mercato

2.2.2. Dissesto moderato: riduzione e conversione degli strumenti di capitale

2.2.3. Un caso particolare: la ricapitalizzazione precauzionale con fondi statali

2.2.4. Dissesto grave in continuità aziendale: risoluzione con bail-in

2.2.5. Dissesto grave con uscita dal mercato: liquidazione

2.2.6. Mappa riepilogativa dei percorsi di gestione delle crisi

3. La letteratura e il dibattito sulla valutazione dei percorsi di crisi

/discorsivo, riferimento a filone Diamond Rajan e pratiche distressed debt

3.1. Breve rassegna della letteratura

3.2. I temi di dibattito

3.2.1. La forzatura delle ricapitalizzazioni

3.2.2. L’emersione guidata (o accelerata) delle perdite straordinarie

3.2.3. Le ricapitalizzazioni pubbliche e la divisione del controllo, dei rischi e dei guadagni potenziali

3.2.4. La riduzione o conversione contrattuale degli strumenti di capitale

3.2.5. La riduzione o conversione d’autorità degli strumenti di capitale

/spiazzamento degli strumenti contrattuali

/ DTS EBA su procedure di riduzione conversione

3.2.6. La pluralità delle valutazioni del capitale bancario e le loro interazioni

4. Gli strumenti di capitale addizionale e supplementare

4.1. Le obbligazioni subordinate Tier 2

/Garbade

4.2. I precursori degli strumenti addizionali di capitale di AT1: i reverse convertible bond

4.3. Gli strumenti addizionali di capitale AT1: i contingent convertible bond

4.4. Altri strumenti soggetti a bail-in: i senior non-preferred bond

5. I modelli di valutazione delle banche con strutture finanziarie complesse

5.1. Conversione del debito, diluizione del capitale azionario e sua regolazione

5.2. Impatto della conversione del debito sul multiplo PB

5.3. La gestione dell’ordine di priorità nella riduzione o conversione degli strumenti loss absorbing

5.4. La misurazione del sussidio pubblico incorporato negli interventi di gestione delle crisi

6. Analisi di casi di gestione delle crisi bancarie in Italia

6.1. Prologo: Banco Popular Español e Banche Popolari venete, basta il bail-in?

L'8 giugno stavo riscrivendo l’indice del paper che prenderà forma su queste pagine. A tarda serata, ricevevo l’invito di Carlo Alberto Carnevale Maffé a intervenire ai "Conti della belva", la popolare trasmissione di approfondimento su Radio 24, il sabato seguente.

Qui trovate il podcast della puntata.

6.1.1. I fatti

Risaliva al giorno prima la notizia dalla risoluzione del Banco Popular Español, importante banca spagnola, conclusa con la cessione al Banco Santander per la cifra simbolica di 1 euro.

Poco più di un mese prima, la società aveva comunicato di aver rilevato perdite su esposizioni deteriorate, da coprire con una nuova ricapitalizzazione o l’acquisizione da parte di un altro istituto. Le quotazioni azionarie erano in flessione da settimane. I depositanti, specie quelli di grossa taglia, hanno cominciato a fuggire nel timore di un dissesto non risanabile con interventi preventivi. La banca non è stata capace di tamponare l’emorragia di liquidità con il rifinanziamento BCE, attinto il 5 e 6 giugno, a causa dell’esaurimento del collateral. A questo punto avrebbe dovuto intervenire la banca centrale spagnola con le linee di emergenza ELA concesse in deroga alle regole BCE, ma non è chiaro se abbia deciso di non farlo. Dal canto suo il Governo spagnolo non è intervenuto con garanzie statali sull’emissione di obbligazioni da costituire come collateral. La notte tra il 6 e il 7 giugno, il presidente Saracho avrebbe telefonato al ministro dell’economia De Guindos agitando lo spettro del blocco dei conti il giorno successivo per carenza di cassa.

Il dossier era seguito da vari giorni da un’unità di crisi composta da vertici del Popular, Governo, Banco de España, BCE, nella duplice veste di autorità di supervisione e di risoluzione, tramite il Single Resolution Board (SRB). Da diverse settimane banca e Autorità erano all’attiva ricerca di un bidder tra le banche spagnole, ma non si era giunti a un’intesa sul prezzo tra gli interessati (tra cui il Banco Santander).

Il 7 di giugno, in piena emergenza, la BCE ha decretato lo stato di dissesto o rischio di dissesto per illiquidità, e il SRB ha sancito la risoluzione in tre passaggi:

-

riduzione (ovvero azzeramento e cancellazione) delle azioni e delle obbligazioni contingenti convertibili (AT1, noti come coco bond);

-

conversione delle obbligazioni subordinate (T2) in azioni rappresentative del 100% del capitale sociale;

-

cessione delle azioni convertite al Banco Santander per il prezzo di 1 euro.

I prezzi dei coco bond e delle obbligazioni subordinate avevano retto fino a pochi giorni prima del tracollo.

Dei quattro strumenti previsti dalla BRRD per gli interventi di risoluzione, se ne sono utilizzati due, nell’ordine:

-

il bail-in tool che consiste nella riduzione delle azioni e nella conversione in azioni di altri strumenti di capitale e di debito, con eventuale successiva riduzione (passaggi 1 e 2);

-

il sale of business tool, che qui è consistito nella cessione della partecipazione totalitaria nella banca, o di atività, passività e diritti di vario genere, a una parte terza interessata all’acquisizione (passaggio 3).

Il comunicato ufficiale del FROB, Autorità di risoluzione spagnola, plaudeva agli esiti positivi dell’operazione. Decisa ed eseguita in un lampo. Zero costi per lo Stato. L’intesa raggiunta con l’acquirente consentiva di salvare le altre passività altrimenti aggredite da bail-in (depositi sopra i 100 mila euro e obbligazioni non garantite). Tuttavia, la massa di debito bail-inable sarebbe stata esigua rispetto al fabbisogno di capitale presunto, dato che gran parte dei grossi depositi era già fuggita, e le obbligazioni senior erano per la maggior parte covered bond, quindi garantite e non aggredibili.

Si precisava inoltre che il gruppo acquirente avrebbe ricapitalizzato il Popular con più di 7 miliardi di euro da raccogliere sul mercato. Nell’investor call prontamente convocata, Santander spiegava che il denaro fresco era in gran parte destinato alla copertura delle svalutazioni su immobili (causa prima dello stato di insolvenza latente). Il gruppo aveva inoltre necessità di aggiungere capitale per mantenere il suo CET1 ratio al livello target precedente l’intervento, e superiore a quello della banca acquisita.

6.1.2. L’eco in Italia e in Spagna

Il 9 giugno stavo annotando le cose da dire in trasmissione il giorno dopo. Pensavo di concentrarmi sui dossier di crisi nostrani, ma ero bombardato dagli aggiornamenti sulla vicenda iberica.

Stava venendo fuori di tutto. Primi ad arrivare, già il 7 giugno, i commenti dall’Italia. Parole di plauso, in larga prevalenza. Bravo il Governo spagnolo a chiudere con rapidità fulminea una situazione che poteva precipitare. Buone e giuste le norme europee che hanno consentito di farlo nella piena legalità. Biasimo diffuso verso Governo, Vigilanza, banche italiane che avevano tirato in lungo la situazione insostenibile delle popolari venete. Perché non avevano fatto come in Spagna? Le avrebbero risolte da mesi.

Dal canto loro, gli account spagnoli twittavano segnali discordi. Un anno prima della luminosa soluzione chirurgica, il Banco aveva raccolto capitale con prassi scorrette, non diverse da quelle tristemente note in Italia (forzatura dei profili di rischio sul retail e finanziamenti baciati delle sottoscrizioni). Il bank run fatale era stato innescato dalla chiusura di grossi conti di enti pubblici. Gli investitori azzerati si mobilitavano subito minacciando azioni risarcitorie.

Ho fatto rimbalzare alcuni di questi messaggi verso la platea italiana. Altri si sarebbero aggiunti nei giorni successivi. Le analisi da Madrid dei principali quotidiani riportavano forti vendite allo scoperto sull’azione Popular e passaggi di mano di grossi pacchetti nei giorni immediatamente precedenti. Ci si stupiva della convergenza tra le valutazioni poi applicate nella cessione e quelle in precedenza prospettate dal Santander nel primo giro di contatti per la vendita del Popular.

In effetti, il gruppo guidato da Ana Botin sette giorni prima aveva giudicato insolvente il Banco Popular. Con quali argomenti? La banca era gravata da un portafoglio immobiliare rilevato nella crisi che si doveva cedere a prezzi molto inferiori a quelli di libro. Ne sarebbero risultate delle perdite per più di 7 miliardi di euro. Inoltre occorreva stanziare un fondo spese legali per le cause intentabili dagli investitori per le false comunicazioni rese in occasione dell’aumento di capitale 2016.

Al momento della risoluzione, la BCE ha fatto proprie queste valutazioni. Soltanto un anno prima, nell’esercizio di stress test, non aveva riscontrato una sopravvalutazione critica degli immobili a bilancio. il Banco Popular esibiva un CET1 ratio nella versione fully loaded (senza rettifiche per le norme transitorie) del 13,5% nello scenario base e del 6,6% nello scenario avverso. A titolo di confronto, il CET1 ratio del Banco Santander era risultato inferiore nello scenario base (13,2%) e superiore ma non in modo netto nello scenario avverso (8,25%).

6.1.3. Bail-in o non bail-in?

In un frangente così drammatico, in rete si è accesa un’animata discussione sul nome della cosa che era successa. Mi sono lasciato coinvolgere. Soltanto dopo ne ho capito l’origine: il comunicato del FROB non esordiva parlando di rescate (bail-in), ma di venta tras un proceso competitivo (vendita a seguito di una procedura competitiva). Il sales of business tool è stato infatti lo strumento risolutivo applicato al caso, preceduto dal bail-in di azioni e strumenti di capitale. Molti però (a cominciare dagli osservatori spagnoli) hanno sospettato una reticenza sull’uso del bail-in, che è persistita nei lanci di agenzia per diverse ore. Ecco il testo incriminato:

La fórmula elegida ha sido clave: una resolución con solución (venta a Santander) al minuto. "De cara a la opinión pública, parece que no ha habido rescate. Esto en unos días ha desaparecido de los telediarios", explica un banquero muy próximo a Banco Popular [2].

In effetti il dissimulato bail-in aveva azzerato il valore investito da 350 mila soci e da numero imprecisato di portatori di altri strumenti di capitale. In gran parte persone fisiche, detentrici di piccole partite. Nulla da festeggiare.

Ma sarebbe assurdo pensare a una censura di questo fatto da parte del FROB. Per ottenere una descrizione completa e ineccepibile dell’accaduto, bastava leggere la frase successiva, dove si esplicitava che il CET1 e l’AT1 erano stati ridotti e il T2 convertito:

Como parte de la ejecución del proceso de resolución se ha llevado a cabo la amortización de la totalidad de las acciones ordinarias en circulación de Banco Popular, así como de las acciones resultantes de la conversión de los instrumentos de capital adicional de Nivel 1 (instrumentos híbridos de capital). Al mismo tiempo, se ha procedido a convertir la totalidad de los instrumentos de capital regulatorio de Nivel 2 (deuda subordinada) emitidos por Banco Popular en acciones de nueva emisión del propio banco, que han sido adquiridas por Banco Santander por el precio de 1 euro. La operación se realiza sin comprometer recursos públicos, ni afectar a ningún acreedor ordinario ni depósito. [3]

| Si ricorda che la riduzione degli strumenti di capitale non si usa soltanto in caso di risoluzione, ma anche per gestire altre situazioni di crisi nelle quali la risoluzione vera e propria non è possibile, perché non sussistono pericoli per la continuità e la stabilità del sistema finanziario, oppure non è necessaria, perché l’ammanco di capitale è ridotto. Lo consente l’art. 59 della BRRD. |

Sarebbe stato più chiaro parlare subito di una vendita con bail-in limitato alla riduzione/conversione di azioni e strumenti di capitale.

Mi ha però colpito la reazione in Italia. L’accusa di reticenza, che in Spagna era rivolta alle Autorità, da noi è rimbalzata addosso agli incolpevoli reporter che ne stavano riprendendo i comunicati. Per alcuni, era in atto una censura preventiva da parte delle nostre istituzioni per tenere nascosto il grande successo ottenuto in Spagna grazie al bail-in. "Un bail-in applicato senza se e senza ma, finalmente! Nessun tradimento dello spirito della BRRD. Nessun tentativo di disinnescarlo con ricapitalizzazioni statali o interventi a carico del sistema bancario. Spagnoli bravi, bravissimi, non come noi."

Tra i commenti che ho letto, poche le eccezioni a questo coro unanime, tra cui tre post di Mario Seminerio sul suo blog (7 giugno, 8 giugno e 9 giugno), nei quali si dava un resoconto obiettivo e progressivamente aggiornato di quello che era successo tra Madrid, Bruxelles e Francoforte.

In quelle ore passate su Twitter, ho cercato di moderare gli entusiasmi. Al di là degli aspetti lessicali, non capivo il perché di tanto entusiasmo. Il tipo di bail-in usato era quello "minore", che risparmia il debito senior e non contribuisce a ricostituire il capitale della banca risanata. In Spagna il paziente non sarebbe guarito, ma avrebbe continuato a vivere inglobato nel gruppo acquirente. Era quest’ultimo a farsi carico del grosso del capitale da integrare.

Ancora più enigmatica era l’invidia per l’erba del vicino. Non ricordo tanto entusiasmo nel fatidico week end di fine novembre 2015, quando le quattro banche (le ben note Banca dell’Etruria, Banca Marche, Cassa di risparmio di Ferrara e Cassa di risparmio di Chieti) furono risolte dalla Banca d’Italia con celerità da cardiopalma. Ebbene, anche allora ci fu risoluzione con bail-in di CET1 e T2 (non c’erano strumenti AT1) (Banca d’Italia, 2015). Il dissesto era stato prodotto da 7 miliardi (anche lì) di svalutazioni di sofferenze. La riduzione di azioni e subordinati ne aveva assorbito 5,5 miliardi, una cifra di tutto rispetto. Il resto (1,5 ,miliardi) lo aveva coperto il Fondo di risoluzione nazionale per 3,5 miliardi. La differenza era andata a ricapitalizzare le quattro good bank succedute nella gestione sana degli istituti risolti.

Niente male, come riduzione e conversione, o bail-in minore, se preferite. Eppure una settimana fa nessuno degli zelatori del bail-in in tutte le sue forme ha rievocato le quattro banche e si è sorpreso come il borghese gentiluomo di Molière:

Straordinario! Da più di un anno e mezzo avevamo fatto un bail-in e non lo sapevo.

Lo Stato non ha messo un euro (anche lì). "Sì, ma in Spagna si è trovato subito un acquirente strategico, non è stata necessaria una colletta (forzosa) del sistema". È vero, quattro piccole banche dal passato più o meno sofferto, da mesi in vendita, non hanno suscitato gli appetiti di altri gruppi. Per questo motivo non si è usato il sale of business tool, bensì la combinazione tra bridge bank tool e asset separation tool. Ovviamente preceduti dal passaggio per il bail-in tool. Ci sono voluti 18 mesi per trovare un bidder, il gruppo UBI, che ne acquistasse tre su quattro (Etruria, Marche e Chieti) al valore simbolico di 1 euro (anche lì), dopo altre iniezioni di capitale. La quarta banca (Ferrara) dovrebbe essere rilevata presto dal gruppo BPER.

In teoria, la bridge bank serve per custodire il valore di avviamento della banca da risanare in attesa che arrivi qualcuno disposto a pagarlo. Conviene quando l’avviamento da salvare vale più dei costi degli enti ponte. Purtroppo, le cose sono andate diversamente, e il costo dell’operazione per il sistema è cresciuto da 3,5 a più di 5 miliardi, tenendo conto dell’impegno del Fondo interbancario di tutela dei depositi per il risarcimento agli obbligazionisti subordinati e dei successivi apporti alle bridge bank prima della definitiva cessione.

6.1.4. Popolari venete: che fare?

Passiamo ora ad occuparci di questioni che ci toccano più da vicino, a cominciare dalla crisi ancora aperta della Banca popolare di Vicenza e di Veneto Banca. Come ricordavo, i commenti a caldo erano tutti sul confronto tra i due dossier. Il giudizio dominante, come anticipavo prima, vedeva nella soluzione spagnola un esempio virtuoso da replicare in Italia. Cerco di articolare i principali argomenti a sostegno di questa tesi.

La lezione che si doveva imparare dalla crisi di Popular riguardava la pars destruens dell’intervento, la sua rapidità ed efficacia risolutiva. Tutte caratteristiche che sono mancate nella gestione delle crisi nostrane per la paura di colpire gli investitori retail coinvolti in gran numero nelle precedenti ricapitalizzazioni delle quattro banche, di Monte dei Paschi e delle popolari venete. Non c’era motivo di evitare il bail-in, che è uno strumento legale, gestito dalle Autorità competenti nel rispetto di rigorose condizioni di pubblico interesse, assenza di alternative di mercato, miglior trattamento rispetto all’ipotesi di liquidazione. È pertanto uno strumento da usare presto e bene perché consente di superare le difficoltà di una banca senza scaricare costi sul resto del settore o sulla collettività.

Per quanto riguardava la pars costruens, che poi rappresenta la vera soluzione, circolavano giudizi più circostanziati. Il fatto che Popular fosse stato "salvato" non implicava che si dovesse sempre puntare alla continuità della banca sofferente. Occorre che siano rispettate le due condizioni di un salvataggio efficace. Questo è avvenuto in Spagna, dove Santander aveva la forza patrimoniale per assorbire i crediti deteriorati [più correttamente, gli immobili da svalutare] della banca assorbita, che nella sua parte sana presentava indicatori di efficienza (cost/income ratio) di assoluta eccellenza. Aggiungerei che il bidder era in grado di ricavare forti sinergie dall’acquisizione, potendo accrescere la sua quota di mercato nella penisola iberica nel segmento strategico delle piccole e medie imprese, per di più in uno scenario prospettico di congiuntura positiva e ripresa dei tassi di interesse.

In Italia, invece, non si verificherebbero le condizioni per mantenere in vita le banche venete. Manca un soggetto "salvatore" con un chiaro interesse strategico ad assorbirle. Al momento i due istituti sono controllati dal Fondo Atlante, che ha immesso, dall’aprile 2016 in poi, quasi 3,5 miliardi di euro, in larga parte consumati dalle perdite emerse nel bilancio dello stesso anno. In questi giorni, si ragiona sull’apporto di 1,25 miliardi "privati" da parte del sistema bancario come richiesto dalla Commissione Europea. Questi dovrebbero però essere subito mangiati da ulteriori perdite su NPL. Come socio strategico pro tempore si è fatto avanti lo Stato, che dovrebbe farsi carico del reintegro della dotazione di patrimonio mediante ricapitalizzazione precauzionale, assumendo poi il controllo totalitario.

Ancora più critico è il rispetto della seconda condizione, l’efficienza della banca target: anche se ripulite dai crediti inesigibili, queste banche rimangono gravate da un’incidenza troppo elevata dei costi operativi, con un brand immiserito dagli scandali di questi anni.

In effetti, dal momento in cui sono deflagrate le loro difficoltà, le popolari venete sono state condotte verso un percorso di fusione sul quale non si hanno informazioni pubbliche. Si può tuttavia intuire la difficoltà di dare al nuovo soggetto un’identità strategica e un modello di business sostenibile. Il Banco Veneto che si pensa di far nascere raccoglie l’eredità di due gruppi che hanno fatto molto, storicamente, per i loro territori. Ereditano però anche reti pletoriche e sovrapposte in molte piazze. Devono risolvere, oltre alla pulizia dei crediti deteriorati, il contenzioso legale e i tagli al personale. Sono al momento due bridge bank, né good, né bad. In assenza di un business plan solido e coraggioso, dopo la fusione rischiano di diventare una bridge bank più grande, destinata a operare in perdita in attesa di un acquirente (perché è questa la prospettiva obbligata nel caso di ricapitalizzazione precauzionale). La situazione non è per nulla facile da risolvere.

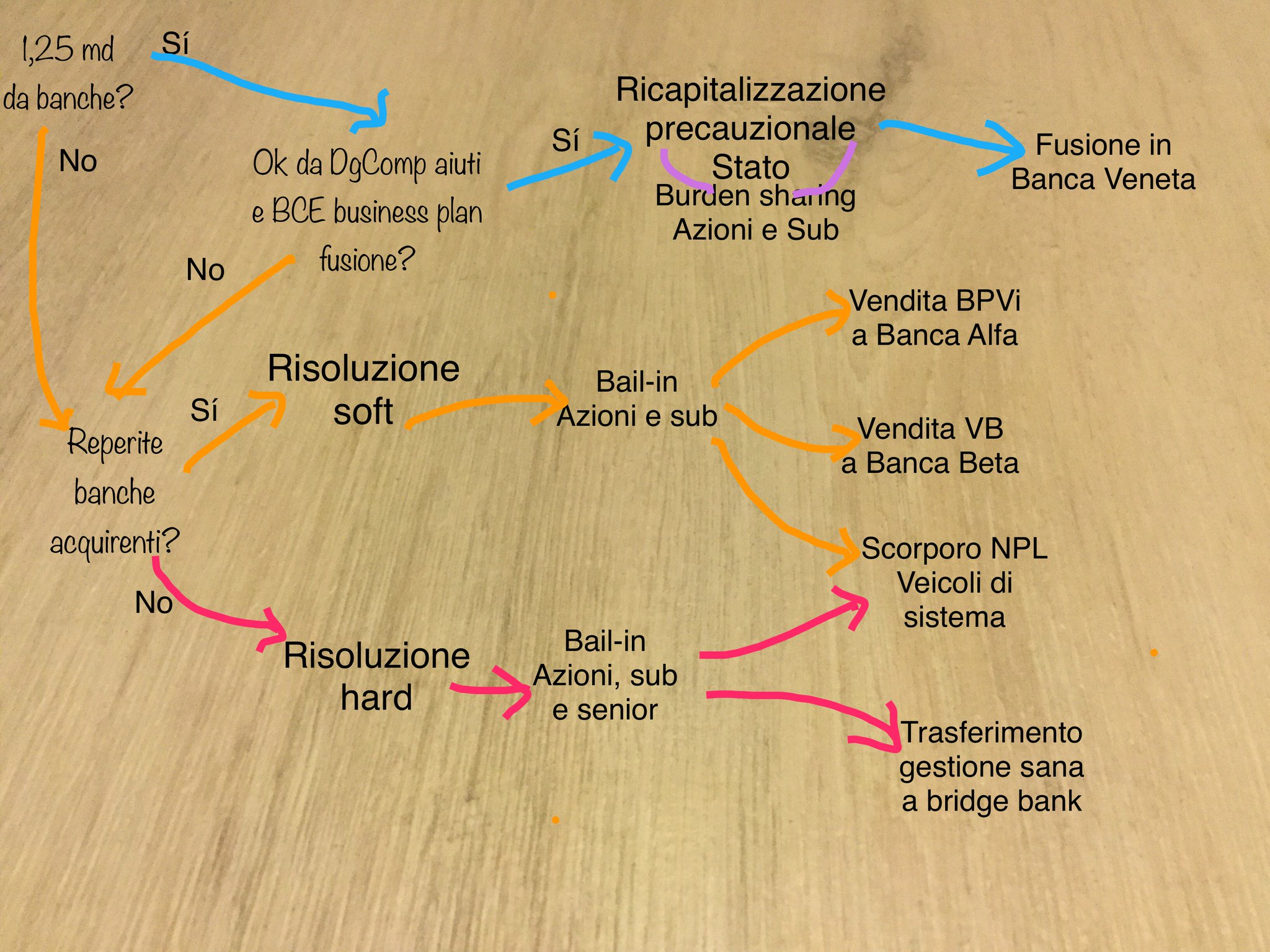

Pur in assenza di informazioni sullo stato dei progetti, cerco di schematizzare i possibili percorsi di uscita delle popolari venete nel diagramma seguente:

Si tratta di semplici congetture che pescano negli innumerevoli scenari che si possono immaginare.

Al momento, gli amministratori delle due banche, sotto la guida di Fabrizio Viola, stanno cercando di percorrere l’alta via segnata in azzurro. Come si diceva, si punta a farsi approvare dalla Direzione concorrenza della Commissione (DgComp) e dalla BCE il piano di ricapitalizzazione in due passi e la riorganizzazione come banca unica. Ai sensi della comunicazione DgComp del 2013, questo percorso comporterebbe il burden sharing delle azioni e dei titoli subordinati, a meno di dimostrare che questo rimedio è sproporzionato oppure crea pericoli per la stabilità finanziaria. Si tratta di stabilire il quantum di svalutazione, ma possiamo considerare come acquisito che gli attuali soci saranno azzerati o fortemente diluiti, mentre i detentori dei subordinati possono sperare di convertire una frazione del loro credito in una quota minoritaria del capitale sociale.

Si spera in questo modo di rivitalizzare l’avviamento dei due marchi storici e di superare definitivamente il rischio di dissesto.

Tuttavia, non è chiaro chi saranno gli stakeholder della nuova banca ai quali lo Stato, in caso di successo del piano, potrà passare il testimone. Si possono fare diverse ipotesi: oltre alla soluzione di scuola, la vendita a un gruppo bancario, si può immaginare un nuovo tentativo di quotazione in Borsa dopo quello infelice del 2016, oppure una transazione di private equity con un club di investitori professionali. Non pare più percorribile la via della banca territoriale non quotata con azionariato diffuso.

Il percorso preferenziale deve però superare i due check-point ricordati. Supponiamo che non si riesca a farlo perché mancano all’appello i capitali privati pretesi dalla DgComp, o per lo stop delle Autorità europee. Si dovrebbe a questo punto prendere il percorso arancione. La soluzione qui sarebbe simile a quella spagnola: si abbandonerebbe il sogno del Banco Veneto autonomo e tornerebbe in campo l’ipotesi originaria, quella di far acquistare le due banche da due gruppi con adeguata forza patrimoniale e capacità di esecuzione strategica. Nel grafico non li menzioniamo, ma si possono facilmente immaginare. Questa seconda soluzione sarebbe ancora più dolorosa della precedente: i due cavalieri bianchi pretenderanno un adeguato sollievo patrimoniale sotto forma di bail-in, non potendo lo Stato fornire direttamente capitale: inevitabile pertanto sarebbe la risoluzione delle due banche. Ritengo che la riduzione/conversione sarebbe calibrata come per il Banco Popular, azzerando azioni e strumenti di capitale fino al T2. Un precedente è sempre un precedente. Sarebbe politicamente inaccettabile un bail-in esteso al debito senior. Non si può tuttavia escludere del tutto.

A differenza del Santander, i presunti bidder delle due banche non hanno un interesse spontaneo per le rispettive acquisizioni. Come si diceva, le banche target sono ferite e gravate da costi in eccesso. L’acquirente dovrebbe risolvere le probabili sovrapposizioni di sportelli e di mix di clientela, sebbene meno generalizzate rispetto al caso di fusione in una nuova banca territoriale autonoma. Di contro, sarebbe inevitabile un drastico alleggerimento delle strutture di direzione centrale.

Tuttavia, per dare un senso all’investimento pregresso di capitali e di immagine da parte del sistema bancario e del Governo, la pressione a concludere sarebbe comunque fortissima.

Ma se anche la via del sale of business fallisse, si dovrebbe ripiegare su una soluzione di contenimento e di attesa, simile a quella adottata per le quattro banche nel novembre 2015. Questo percorso tracciato in color rosa shocking sarebbe ancora più defatigante e costoso, dovendosi coprire le diseconomie di una gestione ad interim imperniata sulla riorganizzazione, ma senza una direzione precisa di lungo periodo. Sarebbe qui necessario, a maggior ragione, calare la mannaia della risoluzione con un bail-in ancora più profondo, che dovrebbe intaccare parte del debito senior, rappresentato principalmente da generiche obbligazioni classate in buona parte sul retail.

Un corollario comune al secondo e al terzo caso potrebbe essere l’intervento del Fondo di risoluzione, attivabile dopo che il bail-in abbia intaccato almeno l'8% delle passività e fondi propri totali. Non entriamo nei dettagli.

In tutte le ipotesi di intervento si deve provvedere allo smaltimento dei crediti deteriorati in eccesso. Nella prima ipotesi, si rinvia la soluzione del problema al futuro Banco Veneto. Nella seconda e nella terza ipotesi, si prevede lo scorporo del portafoglio NPL verso una società veicolo di cartolarizzazione che etichettiamo di sistema, nel senso che potrebbe essere finanziata da altre banche e investitori, oltre a ricevere eventualmente la garanzia statale GACS sulla tranche senior. Senza scendere in dettagli, si può pensare che la transazione su NPL contribuisca ad assorbire parte delle diseconomie emergenti nei passaggi della riorganizzazione, a beneficio delle good bank risultanti.

6.1.5. Gli insegnamenti del caso spagnolo

La situazione da risolvere nel caso delle popolari venete è molto complicata. Ci può insegnare qualcosa l’esperienza della Spagna, arricchita dal recente salvataggio del Banco Popular?

Torniamo alla distinzione fatta in precedenza tra pars destruens e pars construens delle azioni risolutive. Per quanto riguarda la prima, non ci sono dubbi: il bail-in (altrimenti detto burden sharing nel caso di non risoluzione) è un passaggio obbligato in tutti gli scenari di intervento. Cambieranno la sua portata e i conseguenti impatti sugli investitori nel capitale e nel debito delle banche venete. Il "se" è una certezza. Secondo il buon esempio spagnolo, il "quando" dovrebbe essere "subito". Provo a parafrasare il punto di vista degli zelatori del bail-in (come li ho simpaticamente chiamati prima)

"In Spagna hanno affondato il bisturi col bail-in e poi il paziente è guarito con la cura Santander. Nelle Venete non c’è la cura, però bisogna lo stesso operare i pazienti per rimuovere le parti malate, presentando poi il conto agli investitori bail-inable. Il resto si vedrà."

Un ragionamento di questo tipo si fonda sulla presunzione irrealistica che la pars destruens debba essere completata comunque anche in assenza di un definito percorso di sistemazione della crisi. O meglio, la scelta di

-

tagliare il passivo col bail-in,

-

coprire parte delle perdite e

-

vedere che cosa succede,

ha come sbocco normale la liquidazione della banca, che sarà probabilmente non volontaria, ma coatta amministrativa, non essendoci un piano di uscita dal dissesto.

Diventerebbe in questo caso protagonista il Fondo Interbancario di Tutela dei Depositi che dovrebbe pilotare la cessione delle attività e l’assunzione di passività delle due banche liquidate in modo da minimizzare l’eventuale rimborso dei depositi assicurati. In termini di distruzione di valore dell’attivo e di posti di lavoro, nonché di strascico per contenzioso legale, la soluzione liquidatoria sarebbe sicuramente più dolorosa di quelle risolutorie viste prima, e avrebbe un iter lungo e travagliato. Va presa in considerazione con molta cautela, e prima di intraprenderla occorre stimare con rigore il costo finale netto che comporterebbe per il sistema bancario, per i creditori delle banche, per i dipendenti (non sono calcoli banali). Guai ad agitare come uno spauracchio delle stime affrettate e parziali del conto da pagare.

Quindi la conclusione è: non possiamo imitare a pezzi la soluzione spagnola, dobbiamo trovare delle soluzioni complete. Ho abbozzato l’esercizio da fare in quella direzione. Guarda caso, tutte le soluzioni realisticamente ipotizzabili includono la riduzione e la conversione degli strumenti di capitale, estesa nel terzo caso al bail-in in senso stretto del debito senior. Quindi, se bail-in deve essere, bail-in sarà. Nessuno si tirerà indietro, con gli opportuni sollievi per la clientela retail, che sono in preparazione anche nel caso spagnolo.

Appurato che il caso Popular non ci insegna nulla che non sapessimo già e che non avessimo già fatto, consentitemi una veloce rassegna di altre cose che avremmo potuto o potremmo acquisire dall’esperienza della Spagna. Lo faccio perché in Italia siamo soliti autoflagellarci per tare e colpe ataviche che ci renderebbero torpidi e incapaci nell’affrontare le urgenze. Con questo non voglio indulgere al "benaltrismo" né al compiacimento per le disgrazie altrui. Invito semplicemente a essere realisti nel giudicare le strade prese da altri. Quando due paesi attraversano una crisi economica e creditizia di portata epocale è normale che affrontino difficoltà pesanti e lunghe da risolvere, provino rimedi che non sempre si rivelano efficaci, e commettano molti errori. In Italia abbiamo commesso peccati di azione e forse ancor di più di omissione. Prima di scommettere sulle cure tentate da altri paesi, andiamo a verificare se veramente sono state concepite e attuate meglio di quanto siamo riusciti a fare a casa nostra.

Focalizziamoci allora sulla Spagna. La si giudica brava per l’ultimo successo, ma brava anche per il coraggio di aver affrontato la crisi a livello di sistema con il piano intrapreso nel 2012 con il sostegno finanziario dell’UE attraverso il Meccanismo di Stabilità Europeo. Il FROB, ente esecutore del piano, ha sottoposto a triage clinico tutte le banche fragili del paese, e le ha così indirizzate verso percorsi di rafforzamento o risanamento idonei. Faceva parte del piano anche la costituzione della SAREB, una bad bank o Asset Management Company, che ha rilevato dagli attivi bancari una parte dei crediti ipotecari deteriorati e degli immobili escussi.

Il Banco Popular nel 2012 fu classificato nella classe 3, associata a una situazione di carenza patrimoniale non grave, quindi sanabile col ricorso al mercato. Il Banco in effetti si è più volte rivolto al mercato negli anni successivi, nel novembre 2012 (2,5 miliardi), nel dicembre 2013 (0,5 miliardi) e nel maggio 2016 (2,5 miliardi), per un totale di 5,5 miliardi di euro di capitali raccolti.

Il Banco popular passò gli stress test EBA del 2014 e del 2016. Negli ultimi mesi ci si è resi conto che la banca si stava trascinando da anni un problema di sottocapitalizzazione dovuto alle perdite su crediti deteriorati e immobili non trasferiti alla SAREB. Tuttavia, la diagnosi precoce fatta nell'Asset Review del 2012 e quelle aggiornate dagli stress test, lo hanno rilevato soltanto parzialmente o tardivamente. Sta di fatto che in 5 anni la banca non ha risolto il problema, tant’è che nel 2017, dopo tre aumenti di capitale, le veniva richiesta un’ulteriore iniezione di mezzi propri, che non è stata in grado di eseguire.

Pertanto, se la conclusione della vicenda è stata rapida, non lo è stata di certo la sua gestazione, segnata da ripetute prese d’atto e interventi non risolutivi rispetto alla massa critica di esposizioni problematiche. Lo stesso business case delle popolari venete.

Qualcuno potrebbe sperare che in Spagna l’azione più tempestiva monitorata dalle Autorità europee abbia consentito di evitare la degenerazione dei comportamenti e le cattive condotte nei confronti della clientela. Nello specifico, avendo programmato gli aumenti di capitale, il Banco Popular avrebbe potuto raggiungere una platea di investitori qualificati sufficientemente ampia, astenendosi dal forzare la vendita di azioni e strumenti ibridi o subordinati a clientela retail. Mi spiace deludere chi si aspetta di trovare un quadro migliore di quello emerso nel peggiore dei casi nostrani, quello della Banca popolare di Vicenza. Una parte consistente dell’azionariato del Popular è infatti rappresentato da clienti e dipendenti, e a queste classi di investitori sono state piazzate quote significative delle emissioni, compresa l’ultima del maggio 2016. E sempre in quell’offerta, il collocamento è stato spinto con finanziamenti per la sottoscrizione dei titoli di nuova emissione (non so se in Spagna abbiano coniato l’espressione acciones besadas).

E c’è un ultimo mito da sfatare: quello del bail-in quick and easy, con gli investitori colpiti che signorilmente incassano il colpo e si consolano con un "c’est la vie". Non come i queruli e provinciali risparmiatori italiani che hanno agito legalmente contro le banche, a detta loro colpevoli di aver collocato titoli in spregio alle tutele della Mifid e sulla base di comunicazioni sociali false. E che hanno anche avuto la pretesa di farsi risarcire dallo Stato [4].

Anche qui, la storia si ripete. La Spagna ha un caso clamoroso di azione collettiva contro una banca responsabile di collocamento irregolare: si tratta di Bankia, giudicata colpevole di false comunicazioni sociali per l’aumento di capitale del luglio 2011. La banca, che fu la principale beneficiaria della ricapitalizzazione statale del 2012, per chiudere il contenzioso ha deciso di ristorare integralmente gli azionisti nel luglio 2016, per una spesa complessiva di 1,2 miliardi di euro [5]

Nel caso del Banco Popular si prepara sicuramente un numero enorme di azioni legali contro il Banco Santander, che subentra nei rapporti giuridici. La BRRD limita le responsabilità legali del cessionario per passività della banca acquisita, ma non sopprime del tutto i diritti riconosciuti dalla legge ordinaria.

C’è un aspetto che fa riflettere nella vicenda: fin dalla prima offerta presentata per l’acquisto del Popular, il Banco Santander inseriva i costi stimati del contenzioso legale nelle componenti negative di valore. Col bail-in gli investitori ridotti o convertiti sopportano un danno che si traduce in un vantaggio per l’acquirente; il corrispondente valore entra a pieno titolo nell’algoritmo di pricing adottato dal bidder. Le spese legali sono una sorta di costo accessorio originato dalle suddette plusvalenze per bail-in, tant’è che il Santander ha già annunciato soluzioni standard a tutela dei piccoli azionisti che hanno sottoscritto l’aumento di capitale del 2016 [6]

È bene che accada questo? È giusto che in caso di risoluzione la banca acquirente possa realizzare un guadagno netto dal bail-in che non avrebbe in caso di intervento precoce? Che incentivi dà un meccanismo di questo tipo ai bidder potenziali? Come impatta sulla probabilità di trovare soluzioni alternative al bail-in, che dipende dalla volontà di chi avrebbe il mezzo per evitarlo? Lascio a voi la risposta, rinviando l’approfondimento al paper che contiene questo inserto. Anticipo soltanto che in letteratura sono proposti modelli teorici come Diamond & Rajan (2011), e analisi di policy come Avgouleas & Goodhart (2015) e Persaud (2016) che imputano alla risoluzione con bail-in effetti destabilizzanti a livello sistemico che sono sfruttati con strategie opportunistiche. Un segnale debole di difficoltà finanziaria può amplificarsi e innescare una death spiral che fa del rischio di risoluzione una profezia che si autoavvera.

| Quando saranno divulgate informazioni adeguate, potremo verificare se la stessa risoluzione del Banco Popular non sia stata causata dall’amplificazione reciproca di percezioni negative sul valore della banca e conseguenti fughe di depositi, non si sa se voluta, tollerata o subita. |

6.1.6. Una Banking Union da restaurare

La copertura del caso Popular data dai media ha fornito un’ulteriore occasione per criticare la via italiana alla gestione delle crisi bancarie. I conduttori della trasmissione alla quale sono stato invitato sostengono che la BRRD "è buona e giusta". Giudicano grave il fatto che la Direttiva sulle crisi approvata dal Governo italiano nel 2013 sia abitualmente criticata dai massimi esponenti delle Autorità di vigilanza nazionali, come ha fatto il Governatore Visco in una recente intervista, v. Fubini (2017).

Ritengo che ci siano delle buone ragioni per criticare la BRRD non per pregiudizio, né tanto meno per dover di patria. Nutro varie perplessità che hanno a che fare con il funzionamento delle regole BRRD nel momento in cui vengono applicate. Il tema sarà trattato approfonditamente nel paper che ospita queste note, attualmente in fase di scrittura. Mi limito a tratteggiarlo.

La gestione delle crisi bancarie nell’UE si svolge in una cornice di Autorità, regole e procedure da rispettare. Il problema è che sono organizzate in modi che sembrano prescindere dai bisogni ai quali dovrebbero rispondere. Il Governatore Visco ha commentato a braccio, leggendo le ultime Considerazioni finali, la lentezza e la farraginosità dei percorsi tracciati dalla BRRD tra molteplici snodi decisionali. Questo rallenta il processo, è evidente, mentre è vitale fare presto.

La principale incongruenza dell’impianto regolamentare europeo è l’intreccio fra processi di crisis management e controlli sulla spesa degli Stati. Come se un ospedale controllasse il saldo della carta di credito del paziente a ogni passo, dall’accettazione fino al completamento della cura, e in attesa di risposta lo tenesse ogni volta in attesa nel corridoio. Chiaramente ci vuole un momento di check in della sostenibilità anche economica delle cure, ma quest’ultima deve essere assicurata dall’architettura del sistema che le eroga. Se il sistema è configurato in maniera tale da escludere dalle cure la gran parte della popolazione a rischio di ammalarsi, allora vuol dire che deve essere riformato. Si pone ovviamente il tema della sostenibilità economica, ma una sostenibilità ottenuta con meccanismi arbitrari e ingiusti di esclusione non è accettabile.

I partner europei vedono nelle crisi bancarie una minaccia, forse la più grave, per la stabilità dei conti pubblici dei paesi ancora segnati dalla recessione. Ciò che temono è l’avvitamento che può innescarsi tra dissesti bancari e deficit statale. Non si spiega altrimenti la disseminazione all’interno della BRRD di circuit breaker che in presenza di supporto pubblico straordinario fanno scattare la presunzione di dissesto di una banca e la conseguente attivazione di procedure di crisi con riduzione o conversione degli strumenti di capitale e di debito. Rispondono alla stessa logica le numerose condizioni da soddisfare per poter ammettere una banca alla ricapitalizzazione precauzionale dello Stato, in deroga al caso di risoluzione, come previsto dalla BRRD, Art.32(4,d,iii), richiamata dal DL 237/2016.

Questa duplicità dei fini si proietta nella duplicazione degli organi autorizzativi, con la presenza congiunta della DgComp e delle Autorità bancarie di Supervisione e Risoluzione. In entrambi gli snodi i soggetti pubblici hanno poteri invasivi di istruttoria sui casi in esame. Pur con competenze e riferimenti normativi differenziati (ma innestati su uno stesso tronco), tanto il regolatore della concorrenza quanto i supervisori prudenziali controllano il piano di riorganizzazione della banca. Mentre il primo verifica che nella fase di avvio non si celino coperture di perdite già emerse o probabili e altri aiuti pubblici vietati, i secondi ne accertano la sostenibilità economica e patrimoniale a medio termine. Nel complesso, l’insieme di condizioni da verificare diverge tra Bruxelles e Francoforte, nel senso che un piano che limita efficacemente i sussidi pubblici può essere insostenibile in un ottica prudenziale. I dossier sottoposti alle Autorità non sono semplici. La soluzione spesso richiede approssimazioni successive, che la banca potrebbe più facilmente concordare avendo un interlocutore unico che aiuti a mediare le varie istanze di interesse pubblico. Con un processo bicefalo, nei casi critici che più avrebbero bisogno di certezze, fosse anche quella del no senza appello, la probabilità di arrivare alla meta, e soprattutto di arrivarci in tempo per evitare il dissesto, si riduce.

Se ciò non bastasse, lo sdoppiamento dei ruoli tra Autorità produce una paradossale inversione dei fini: l’Autorità delle concorrenza funge di fatto da controllore della spesa pubblica dello Stato coinvolto, ostacolando i salvataggi a spese del suo bilancio; sotto il profilo della stabilità finanziaria, diventa allora obbligata la scelta di far assorbire la banca in crisi da soggetti più forti (come è palese nel caso di Santander).

Questo però impatta anche sulle condizioni di concorrenza bancaria, ma le procedure di crisi sembrano ignorare questo aspetto. Più in generale, il processo di soluzione è forzatamente istradato verso gli esiti di più facile esecuzione senza aiuti pubblici. Le soluzioni così raggiunte non sono però neutrali dal punto di vista del potere di mercato della banca acquirente, e comunque realizzano una redistribuzione di ricchezza tra le parti coinvolte. Non c’è alcun momento di verifica in proposito.

I soggetti potenzialmente lesi dal bail-in sono tutelati dalla No Creditor Worse Off Rule (NCWO) per la quale, formalmente, dovrebbero essere sicuri di ricevere di più di quanto otterrebbero in caso di liquidazione.

Ma il confronto che ha senso è quello tra risoluzione e soluzioni alternative, essendo la prima una scelta sì guidata da sintomi e accadimenti, ma che conserva un elevatissimo margine di discrezionalità in capo alle Autorità bancarie.

Dal canto loro, gli operatori di mercato hanno il potere di pilotare (o manipolare) i sintomi di dissesto, principalmente attraverso le quotazioni delle azioni e dei bond, oltre che col rating. Le Autorità non possono (e comunque non devono) costringerli a muoversi in soccorso della banca a rischio di dissesto per evitare la risoluzione. Questo dà loro un potere contrattuale enorme nei confronti delle Autorità, che induce a essere molto attenti ai trasferimenti di valore che potrebbero essere pilotati nel senso più favorevole alla banca "salvatrice".

Insomma, la BRRD è al servizio di un fine di politica fiscale intergovernativa, la rescissione del bank-sovereign nexus, che ne stravolge le vere finalità. I meccanismi di blocco degli aiuti pubblici alle banche sono intesi a contenere nei confini nazionali le perdite su attività finanziarie domestiche, siano esse crediti deteriorati o titoli di Stato esposti a downgrading o default. In caso di fallimenti bancari causati da perdite su crediti, il bail-in del passivo abbatte la richiesta di fondi per bail-out che gravano sul deficit pubblico. Nello scenario di crisi del debito sovrano, le perdite sui titoli di proprietà della banca, unita alla perdita di volumi e margini sul risparmio gestito della clientela, vengono ancora assorbite dalla falcidia del patrimonio e dei debiti della banca stessa, senza bisogno di aiuti pubblici che accentuerebbero il deficit e la spirale di declassamento del debito sovrano.

L’impostazione restrittiva della BRRD, voluta dalla Germania e dai paesi allineati alle sue posizioni, è un meccanismo compensativo delle concessioni che stati come l’Italia hanno ottenuto per allentare i vincoli di finanza pubblica. È facile individuare queste contropartite vantaggiose:

-

il mantenimento della ponderazione zero dei titoli sovrani del banking book ai fini dei requisiti di capitale, che orienta le banche a investire in obbligazioni domestiche; la proposta intesa ad attenuarne gli effetti attraverso limiti di concentrazione del portafoglio titoli in investimenti domestici circola da tempo ma non è stata inclusa nel Banking Package di riforma delle regole prudenziali del novembre 2016 [7];

-

le politiche espansive della Banca centrale europea, nelle due forme principali

-

delle operazioni di rifinanziamento LTRO e TLTRO che consentono di ottenere margini positivi sul carry trade in titoli di Stato oltre a dare impuslo agli impieghi all’economia;

-

dei programmi di acquisto di titoli di Stato PSPP, che hanno abbassato la curva dei rendimenti per scadenze, riducendo nel contempo i differenziali per rischio sovrano; è chiaramente la voce più importante.

-

La linea dura sugli aiuti alle banche, unitamente al rinvio sine die del sistema comune di assicurazione dei depositi (terzo pilastro dell’Unione Bancaria), è stato il prezzo da pagare per aver ottenuto queste concessioni e per essersi opposti agli interventi che intendevano depotenziarle o eliminarle.

La guerra strisciante è comunque proseguita. Il rischio di perdite potenziali su titoli di Stato pesa zero ai fini di Basilea, ma le perdite di valore effettive registrate sul mercato non sono più ignorate o sterilizzate. Il giro di vite è la conseguenza di due modifiche normative tra loro collegate [8]:

-

la decisione della BCE di sospendere la c.d. sterilizzazione dell’impatto sul CET1 delle variazioni di fair value dei titoli classificati Available For Sale (AFS) che fino al settembre 2016 era consentita al 100% sulle esposizioni verso gli Stati; questa innovazione diventa operativa per tutte le banche dal 2018;

-

l’entrata in applicazione, sempre dal 2018, del nuovo principio contabile IFRS 9 che impone di effettuare su attività detenute a scadenza e titoli AFS una rettifica di valore per perdite attese stimate sull’intera vita residua sulle attività che subiscono un deterioramento della qualità creditizia; nel caso dei titoli di Stato, questo accadrebbe in caso di declassamento dell’Italia a rating inferiore all'investment grade (BB+ o peggio secondo la scala di Standard and Poor’s) [9].

Il secondo effetto si aggiunge al primo in modo complicato. La variazione di fair value di titoli AFS dipendente dai prezzi di mercato non modifica il reddito ed è assorbita in una riserva di capitale, impattando così sul CET1. Invece l'impairment per declassamento di un titolo AFS è frutto di una stima delle PD e LGD attese associate al cambio di rating e deve essere recepito nel reddito (andando ovviamente a impattare anche sul patrimonio). Per il combinato disposto dei due effetti, una banca vedrebbe intaccato il suo patrimonio sia quando il mercato punisce i titoli sovrani con un calo dei prezzi determinato dall’aumento dello spread BTp-Bund, sia quando le agenzie di rating sanciscono un deterioramento della qualità creditizia dello Stato, il che aggiunge un ulteriore rischio di evento.

Questa digressione mi serve per far capire come la normativa bancaria, non solo quella sulle crisi, ma anche la Capital requirement regulation, finisca per essere snaturata da elementi estranei. Si produce lo stravolgimento completo delle finalità: la BRRD, per frenare i bail-out a spese dello Stato, lega le mani nella soluzione delle crisi, mentre i requisiti di capitale, per non penalizzare la detenzione di titoli di Stato, ignorano completamente i relativi rischi ex ante. Tuttavia, il trattamento delle variazioni di valore e degli impairment mettono in presa diretta la dotazione di capitale e il reddito (nel caso dell’Ifrs 9) con la materializzazione dei rischi ex post, con un impatto perverso sulla variabilità del CET1 e dei coefficienti di solvibilità.

Il secondo problema è collegato col primo, perché una caduta del CET1 ratio aumenta la probabilità di mancare gli stress test o di lanciare segnali di dissesto o rischio di dissesto, innescando una procedura di crisi.

Dall’altro lato la gabbia di contenimento dei bail-out non disciplina la spesa dei Governi. La politica tende sempre a sfruttare al 100% gli spazi liberati dal risparmio sugli interessi. Quando poi uno Stato sceglie comunque di sostenere le banche in difficoltà col proprio bilancio, come ha deciso di fare quello italiano col DL 237/2016, allora si negoziano deroghe una tantum ai limiti di spesa; a valle di queste le Autorità europee possono tuttavia ostacolare l’impegno effettivo di quei fondi nel percorso autorizzativo.

Lo stesso spirito "rigorista" caratterizza le scelte normative dell’UE in materia requisito minimo di strumenti aggredibili in caso di bail-in (Minimum Requirement of Eligible Liabilities, o MREL), collegate agli accordi internazionali sul TLAC (Total Loss Asbsorbing Capital) stipulati nell’ambito del Financial Stability Board e applicati alle istituzioni finanziarie di importanza sistemica. La Germania nei lavori preparatori della BRRD ha imposto che la procedura di risoluzione si applicasse alle banche di qualsiasi dimensione e complessità, alle quali doveva essere applicato un requisito minimo MREL. L’UE ha così attuato alla propria maniera gli accordi internazionali in tema di TLAC per i quali il bail-in del debito è un meccanismo di stabilizzazione automatica necessario per la banche sistemiche, che si è concordato di attivare con gradualità (dal 2019) con l’emissione di appositi strumenti obbligazionari esplicitamente subordinati rispetto ai depositi e alle obbligazioni garantite.

In Europa, il corrispondente requisito MREL è stato esteso a tutte le banche (con fissazione caso per caso da parte delle Autorità di risoluzione), e si è deciso di includere nelle passività ammesse per soddisfarlo tutto il debito senior. Nel contempo, nonostante l’opposizione dell’Italia, la maggioranza dei paesi UE ha preteso che il bail-in del debito senior fosse attivo dal 2016 [10]. La scelta presa punta chiaramente a precostituire una massa di assorbimento dei costi del dissesto che fosse immediatamente aggredibile nella soluzione dei focolai di crisi che già interessavano banche di diversa dimensione. Non c’è bisogno di fare dietrologie per capirlo.

Successivamente la Commissione Europea si è resa conto dell’inapplicabilità del bail-in in un contesto sovranazionale, come è quello europeo, in assenza di una classe di titoli senior esplicitamente subordinati rispetto al resto dei debiti senior in quanto rispondenti a fattispecie tipizzate dal diritto commerciale e recepite nei relativi contratti. Questi titoli sono denominati senior-unpreferred bond. In proposito la Germania, che si era orientata verso una subordinazione d’imperio, per vie legali, del debito senior esistente, ha dovuto ricredersi, riconoscendo così di aver forzato una scelta prematura e non praticabile.

Naturalmente l’Italia non è l’unico paese che sfrutta i regimi di favore consentiti dalla normativa prudenziale. Da anni il nostro paese ribatte ai partner francesi, belgi, olandesi e tedeschi che le loro banche di maggiori dimensioni beneficiano della tolleranza dei supervisori in tema di strumenti classificati al fair value ma privi di quotazioni di mercato liquide (Livello 2 e Livello 3). Analogamente, si rinfaccia l’utilizzo elusivo degli approcci basati sui rating interni (rischio di credito) e sui modelli interni (rischio di mercato) per ridurre gli assorbimenti di capitale.

Nel braccio di ferro con i paesi che tengono posizioni divergenti, l’Italia esce il più delle volte soccombente. Il nostro paese rischia di essere messo all’angolo nel processo di revisione della normativa prudenziale noto come completamento di Basilea III (o Basilea IV).

La nostra querelle con l’Europa è un bisticcio secondario rispetto allo scontro tra l’Europa e gli Stati Uniti, i quali hanno intenzione di smantellare una larga parte dei controlli prudenziali e sulla condotta finanziaria ideati in risposta alla grande crisi [11]:

-

gli USA vorrebbero gradualmente abbandonare i modelli interni e le forme di supervisione prudenziale periodica basate sugli stress test;

-

la BCE vuole andare in direzione opposta, rafforzando l’attività di auditing dei modelli interni (progetto TRIM https://www.bankingsupervision.europa.eu/about/ssmexplained/html/trim.en.html) e rivendicando maggior autonomia nell’assegnazione di requisiti patrimoniali caso per caso a esito del processo di revisione prudenziale SREP.

Conviene all’Italia far propria la scelta strategica della BCE? Non si deve ignorare il costo per il sistema bancario di un impianto di vigilanza basato sui modelli, che richiede massicci investimenti degli Organi di supervisione e delle banche stesse, per stare dietro alle rilevazioni periodiche, agli esercizi di stress test e ai controlli ispettivi. Il sistema USA sta giocando la carta della deregulation prudenziale anche per guadagnare competitività abbattendo i costi di compliance.

Inoltre, la complessità dei modelli interni, combinata con la discrezionalità della Vigilanza di fidarsi o meno delle loro risultanze, costituisce un altro fattore di instabilità dei solvency ratio.

Quando nel dibattito sulla regolamentazione bancaria in Europa sento scambi di accuse animosi tra filotedeschi e antitedeschi mi domando se non rischiamo di perdere di vista il quadro complessivo. Anziché perdersi in trattative logoranti per piegare a proprio vantaggio piccoli dettagli del quadro esistente, sarebbe il caso di prendere coscienza, concordemente, che il sistema bancario europeo rischia di restare indietro rispetto al sistema statunitense, nostro concorrente. C’è un rischio grave: quello di appesantire un impianto di controlli già troppo invasivo, specie sulle entità di minori dimensioni. Le lotte interne fra gruppi di paesi e istituzioni con esigenze diverse farebbero il resto, alimentando la sfiducia reciproca e i comportamenti elusivi. Ad esito di tutto ciò, ci ritroveremmo con un sistema ancora più complesso e balcanizzato di quello attuale.

È tempo di rimettere le cose in ordine. E occorre prima di tutto rendere ragione al convitato di pietra che troneggia sullo sfondo del dibattito sui temi bancari: il controllo del deficit e del debito pubblico. Stando agli orientamenti che stanno emergendo in Francia e in Germania, l’Europa pare incamminata sulla strada del consolidamento fiscale per assorbire l’effetto di un probabile aumento, nel medio termine, dei tassi di interesse sul debito pubblico, in conseguenza della fine delle politiche superespansive e del programma di acquisto dei titoli pubblici da parte della BCE. Quasi certamente l’Italia rimarrà una sorvegliata speciale che dovrà darsi un piano a medio termine di riduzione del rapporto tra debito pubblico e PIL.

In tale contesto, in cambio di scelte fiscali responsabili, il nostro paese potrà negoziare le opportune modifiche della BRRD, che dovrebbe diventare più flessibile e focalizzata sull’obiettivo della stabilità finanziaria. Le revisioni dovranno essere ispirate dai risultati che si stanno ottenendo nelle azioni di risoluzione, soltanto così si potrà emendare quello che non ha funzionato perché incompatibile con vincoli tecnici e fattori comportamentali.

Si dovrebbe in tale processo completare, finalmente, il disegno originario dell’Unione Bancaria Europea con il Terzo pilastro dell’Assicurazione comune dei depositi, che altrimenti rimarrebbe ancora collocato in un futuro indeterminato.

6.1.7. Superare le divisioni con uno sguardo umano

Ma torniamo ora alla mia partecipazione alla puntata dei Conti della belva, dalla quale sono partito. Sul tema del giorno, che era la lettura incrociata dei casi Banco Popular e Popolari venete, ho discusso con Oscar Giannino e Carlo Alberto Carnevale Maffè. Le mie opinioni divergevano nettamente da quelle dei miei interlocutori. Nel momento in cui il nostro dialogo si è interrotto Oscar Giannino criticava l’affaccendarsi di tutta la comunità accademica a sostegno delle posizioni del regolatore in tema di gestione delle crisi bancarie.

La Banca d’Italia, secondo Giannino, si ostina a difendere interventi di sistema, finanziati dalle altre banche o dal bilancio pubblico, che mirano al risanamento preventivo delle situazioni di fragilità, senza però rispettare le condizioni di sostenibilità in conto economico. Fanno parte di queste ricette sbagliate le ricapitalizzazioni effettuate da Atlante nelle popolari venete, oltre a tutte le misure che mirano a mantenere in bilancio i crediti deteriorati a valori superiori ai prezzi di mercato applicati dai fondi internazionali specializzati in credito distressed. Sarebbe ora di lasciarsi alle spalle, secondo il mio interlocutore, questo approccio elusivo e insostenibile, e attuare, come in Spagna, azioni immediate, risolutive e senza oneri per le casse pubbliche.

Ho cercato in questo scritto di far capire che le situazioni, in Italia e in Spagna, sono molto più sfaccettate di quanto appare dai resoconti di cronaca. In Italia si è certamente tardato a prendere in mano le criticità delle non poche banche a rischio di dissesto. Abbiamo davanti ancora molto lavoro di sistemazione delle partite deteriorate e di ripristino del patrimonio. Aspettiamo di conoscere le soluzioni in via di costruzione per i casi più importanti, quelli del Monte dei Paschi di Siena e di Banca popolare di Vicenza e Veneto Banca.

In Spagna si è attuato nel 2012 un piano di sistema, che ha però lasciato insoluti molti problemi. Non si è trattato di azioni immediate, risolutive e senza oneri per le casse pubbliche. Errori sono stati commessi e reiterati, sia nel sopravvalutare le partite deteriorate, sia nel forzare le ricapitalizzazioni con pratiche di vendita scorrette. Tutto questo è accaduto fino al 2016 e forse si ripeterà.

Sarebbe il caso di superare le contrapposizioni astratte tra l’approccio italiano e quello spagnolo, tra leadership dei regolatori o del mercato, tra attendismo e decisionismo. I tempi e i modi della cura sono dettati dal male e dalle terapie disponibili, tenendo conto di quanto costano e della loro efficacia.

Giannino ha ragione nel mettere al centro la sostenibilità economica degli interventi. Non si deve perseguire la continuità ad ogni costo delle banche in crisi. Allo stesso modo, non ci sono ragioni per preferire, altrettanto aprioristicamente, interventi chirurgici immediati, che pretendono di essere risolutivi.

Dobbiamo imparare dall’esperienza della Federal Deposit Insurance Corporation (FDIC), l’organismo di gestione delle crisi bancarie nato nel 1933, all’epoca della Grande Depressione.

| La FDIC ha competenza anche per le resolution di entità sistemiche regolate dal Dodd-Frank Act del 2010. Non c’è negli USA la dispersione di competenze tra molteplici organi che ho stigmatizzato nel caso dell’Europa. |

La FDIC vanta un curriculum di migliaia di casi risolti in più di ottant’anni, attraverso tre crisi epocali: la Grande Depressione (subito dopo la sua costituzione), i dissesti delle Savings and Loan Association (1986-1994) e la crisi del mercato dei mutui subprime (2008-2011).

Nel suo Resolutions Handbook (Federal Deposit Insurance Corporation, 2014), si illustrano diversi metodi intesi a salvaguardare il valore della banca e a realizzare lo scopo primo di difendere i risparmi depositati con il minor consumo dei fondi federali gestiti. Le idee che sono finite nel Dodd-Frank Act prima e nella BRRD poi vengono principalmente da lì, con l’aggiunta (rivoluzionaria) del bail-in.

Per la FDIC le banche in crisi sono organismi o meccanismi delicati. Ci sono parti sane e appetibili sul mercato che si possono ricollocare nello spazio di pochi giorni. Non è difficile ottenere un consenso sul loro valore. Ci sono però anche parti illiquide, di incerto realizzo, gravate da problematiche legali da dipanare. Questa componente deve essere gestita con juicio. Soltanto alune di queste partite hanno un mercato di cessione, per cui va messo in conto un periodo di vari anni per sistemare le posizioni aperte. Non esiste un’opzione ottima a priori. Come in tutte le attività di business, la creazione di valore con decisioni make or buy è un compito complesso che compete al "risolutore".

Nei salvataggi bancari non si devono sprecare risorse pubbliche. Azioni ben indirizzate e rendicontate con trasparenza sono la migliore garanzia del corretto impiego del denaro dello Stato nei casi in cui una soluzione "di mercato" non c’è, oppure è troppo costosa. Qual è il valore giusto di una banca da risanare, o da liquidare? Non c’è un listino di prezzi liquidi, ma nemmeno la totale incertezza. Il valore deve essere scoperto nel processo di soluzione della crisi, facendo tesoro delle esperienze precedenti e delle migliori pratiche professionali.

Vedo però un passaggio preliminare che occorre compiere per superare la polemica sterile tra vecchio e nuovo, tra filoromani e antitaliani, tra sussidi e libero mercato. Ci vuole un atteggiamento personale adeguato verso il punto infuocato della questione, che è la situazione di sofferenza delle banche di cui stiamo parlando. Le macerie da rimuovere, il morale massacrato del personale, lo sbandamento dei clienti. Il risolutore giustamente si preoccupa dei margini e del patrimonio che soffrono, ma non deve dimenticare che prima ancora soffrono le persone investite dalla crisi irrisolta. La reazione normale dovrebbe essere comprensiva, solidale, premurosa, tutta protesa a intervenire sul problema. Lo spirito che si respira in un’unità di pronto soccorso, o nella sala operativa della protezione civile.

Non è il clima che percepisco tra chi discute di crisi bancarie e temo, in molti casi, nemmeno tra chi lavora per risolverle. Tutti pronti a puntare il dito verso gli scandali, le responsabilità, i guasti che si potevano, si dovevano evitare. Si formano così fazioni incapaci di ascoltarsi, incapaci di rischiare una mossa, ognuna con la sua agenda, parziale: punire tutti i responsabili, risarcire tutti gli investitori colpiti, salvare il posto di tutti i lavoratori, non spendere neanche un euro di soldi dei contribuenti. Un affastellamento di intenti parziali e irrealizzabili.

Guardare la realtà delle banche in crisi con realismo, con umanità. Può essere questo il punto da cui ripartire per ripensare e reinventare il modo giusto, e operativamente efficace, di risolvere le crisi bancarie.

6.2. La tentata ricapitalizzazione sul mercato di MPS del dicembre 2016

6.3. Il decreto 237/2016 e la ricapitalizzazione precauzionale di MPS del luglio 2017

6.3.1. I numeri e le modalità della ricapitalizzazione precauzionale

6.3.2. Il modello di determinazione dei prezzi di emissione e conversione ex DL 237/2016

6.3.3. La valutazione della banca nei giorni precedenti il 22/12/2016 (sospensione delle quotazioni)

6.3.4. Il valore stimato delle azioni pre-aumento (PAZV)

6.3.5. Il prezzo delle azioni offerte in conversione (PAZN)

6.3.6. Il prezzo di emissione delle azioni sottoscritte dal MEF

6.3.7. Il ristoro dei detentori di obbligazioni subordinate mediante scambio con obbligazioni senior

6.3.8. Effetti sulla composizione dell’azionariato

6.3.9. Reinterpretazione dei criteri di valutazione applicati

6.3.10. Perdite subite, sussidi trasferiti, performance attese dei soggetti coinvolti

6.4. La risoluzione delle "quattro banche" del novembre 2015

6.5. La liquidazione delle banche venete del giugno 2017

7. Bibliografia

Avgouleas, E., & Goodhart, C. (2015). Critical Reflections on Bank Bail-ins. Journal of Financial Regulation, 1, 3. Disponibile da http://dx.doi.org/10.1093/jfr/fju009

Banca d’Italia. (2015). Informazioni sulla soluzione delle crisi di Banca Marche, Banca Popolare dell’Etruria e del Lazio, CariChieti e Cassa di Risparmio di Ferrara. Disponibile da https://www.bancaditalia.it/media/approfondimenti/2015/info-soluzione-crisi/info-banche-it.pdf

Diamond, D. W., & Rajan, R. G. (2011). Fear of Fire Sales, Illiquidity Seeking, and Credit Freezes. The Quarterly Journal of Economics, 126(2), 557–591. Disponibile da http://qje.oxfordjournals.org/cgi/doi/10.1093/qje/qjr012

Erzegovesi, L. (2017). La valutazione della azioni bancarie nell’era del bail-in. Prima parte - Requisiti prudenziali e modelli per i casi di ricapitalizzazione sul mercato. Working paper. Dipartimento di economia e management. Università di Trento. Disponibile da https://pane-e-finanza.it/publication/azioni1/

Federal Deposit Insurance Corporation. (2014). Resolutions Handbook. Disponibile da https://www.fdic.gov/bank/historical/reshandbook/

Fubini, F. (2017). La nostra battaglia sulle banche italiane. Ma l’Europa non ha sentito. Corriere della sera, (10 giugno). Disponibile da http://www.corriere.it/economia/17_giugno_10/nostra-battaglia-le-banche-italiane-ma-l-europa-non-ha-ascoltato-6ad2e528-4e19-11e7-9a56-ce0022081322.shtml

Panetta, F. (2017). Il sistema bancario italiano e l’uscita dalla crisi. Intervento al Convegno dell’Associazione Bancaria Italiana, Unione Bancaria e Basilea 3 – Risk & Supervision 2017. Disponibile da http://www.bancaditalia.it/pubblicazioni/interventi-direttorio/int-dir-2017/Panetta_ABI_14062017.pdf

Persaud, A. D. (2016). A ticking time bomb: TLAC and other attempts to privatise bank bail-outs. Butterworths Journal of International Banking and Financial Law, 160–163. Disponibile da https://piie.com/system/files/documents/persaud201603.pdf

Resti, A., & Paulicelli, L. G. (2016). Il principio contabile IFRS 9 in banca: la prospettiva del Risk Manager. AIFIRM, Position paper N.8. Disponibile da http://www.aifirm.it/wp-content/uploads/2016/12/2016-Position-Paper-8-Il-principio-contabile-IFRS-9-in-banca-la-prospettiva-del-Risk-Manager.pdf

Stuchlik, A. (2017). Amending capital requirements: The ‘CRD-V package’. Briefing, EU Legislation in Progress, European Parliamentary Research Service, PE 599.385. Disponibile da http://www.europarl.europa.eu/RegData/etudes/BRIE/2017/599385/EPRS_BRI(2017)599385_EN.pdf

U.S. Department of the Treasury. (2017). A Financial System That Creates Economic Opportunities. Banks and Credit Unions. Report to President Donald J. Trump, Executive Order 13772 on Core Principles for Regulating the United States Financial System. Disponibile da https://www.treasury.gov/press-center/press-releases/Documents/A%20Financial%20System.pdf